Laten we de verschillen tussen de MKBA-aanpak en onze slimme-financierings filosofie eens nader bekijken.

Doel MKBA en slimfin

MKBA heeft meestal als doel om vanuit een overheidsperspectief te analyseren of een investering goed is besteed. Dus het publieke geld is in principe beschikbaar (of kan beschikbaar worden gemaakt) maar de vraag is of de aanwending van het belastinggeld kan worden gerationaliseerd vanuit een economisch-financieel perspectief. Vanzelfsprekend geldt wel dat als het geld aan het ene onderwerp wordt uitgegeven dat dat ten koste gaat (kan gaan) van een andere aanwending.

Bij ons was destijds de aanleiding: je wilt iets opzetten (of met iets doorgaan) wat door gebrek aan middelen niet langer kan. Hoe krijg je het dan voor elkaar je initiatief of project alsnog rond te krijgen? Dat betekent dat het geld (nog) niet voorhanden is. Het hoeft ook niet over een publiek vraagstuk te gaan. Het is in wezen dus een financieringsvraagstuk. Meestal zit er wel een publieke component in het vraagstuk, anders wordt het een ‘gewoon’ of traditioneel financieringsvraagstuk.

Cashflows

MKBA gaat voor- en nadelen (kosten en baten) op een rij zetten betreffende de (publieke) maatregel. Aan die voor- en nadelen (baten en kosten) worden prijskaartjes gehangen. Soms zijn dat echte prijskaartjes maar soms ook niet. Soms zijn het bedragen die een virtuele waarde van zo’n effect weergeven. Neem als voorbeeld de waarde van een mensenleven of de (ervaren) kwaliteit van een bos. Het is overigens wél de bedoeling dat al die prijskaartjes op één noemer worden gebracht en er een soort eindgetal uitkomt dat bij ‘groter dan 0’ betekent: goed plan.

Wij zetten ook de voor- en nadelen op een rij maar het gaat in eerste instantie uitsluitend over echte financiële bedragen. Dus bedragen die je ook werkelijk moet betalen of kan ontvangen. Cashflows met andere woorden. Ook wij tellen die inkomsten en uitgaven in de tijd netjes op zodat er één eindgetal uitkomt dat precies als bij MKBA zegt dat ‘groter dan 0’ betekent: goed plan.

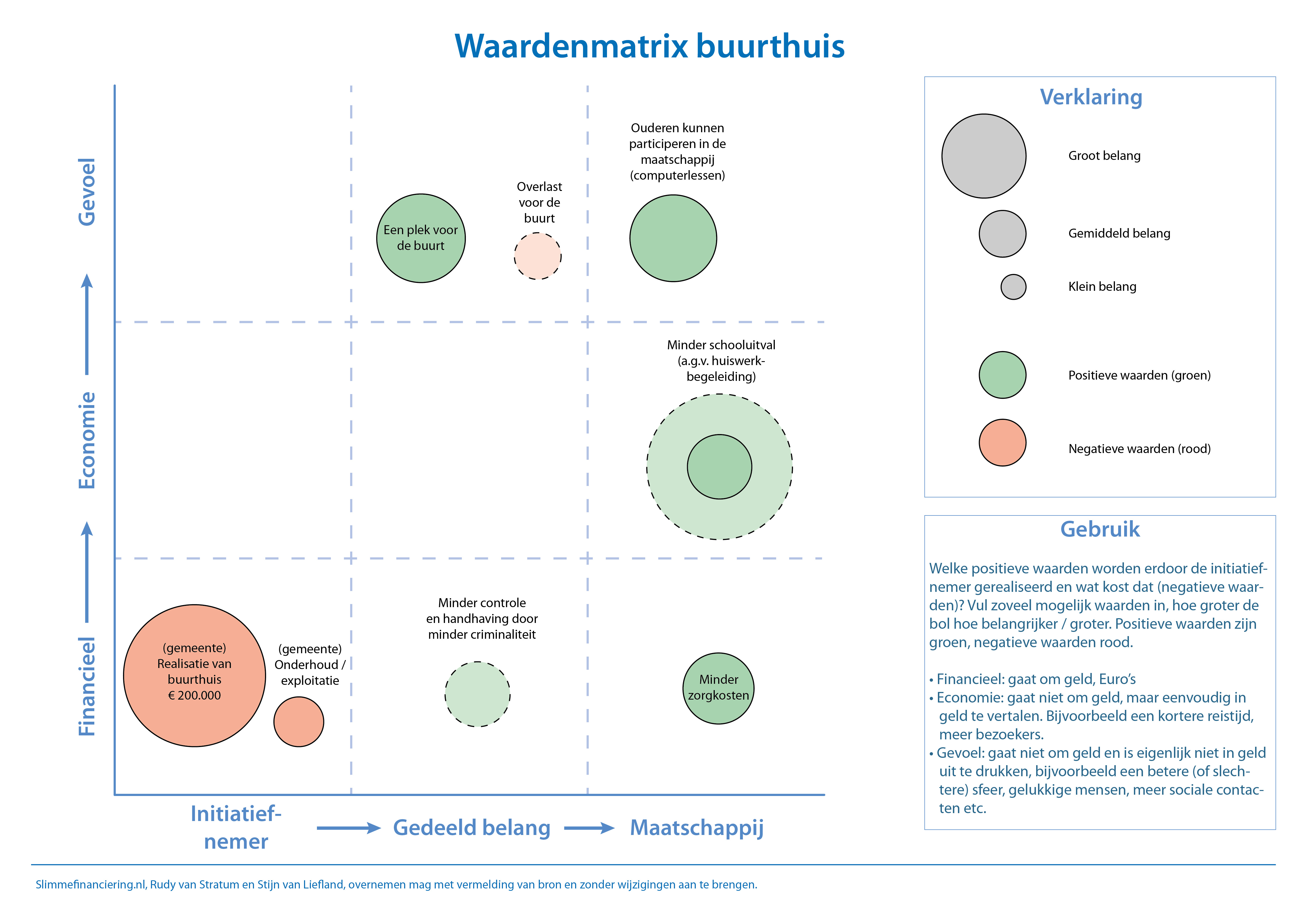

Pas in tweede ronde (als de euro-bedragen niet voldoende zijn) zetten we in de matrix ook de kwalitatieve effecten op een rij. We zetten die nog niet om in financiële bedragen maar dat zou wel kunnen. Mocht er in financiële termen een negatief eindsaldo resteren (waardoor het een niet goed uitvoerbaar plan is) dan kun je je de vraag stellen: zijn al deze kwalitatieve voor- en nadelen ons dit (negatieve) bedrag waard? Daar kan dan een discussie over plaats vinden.

Partijen

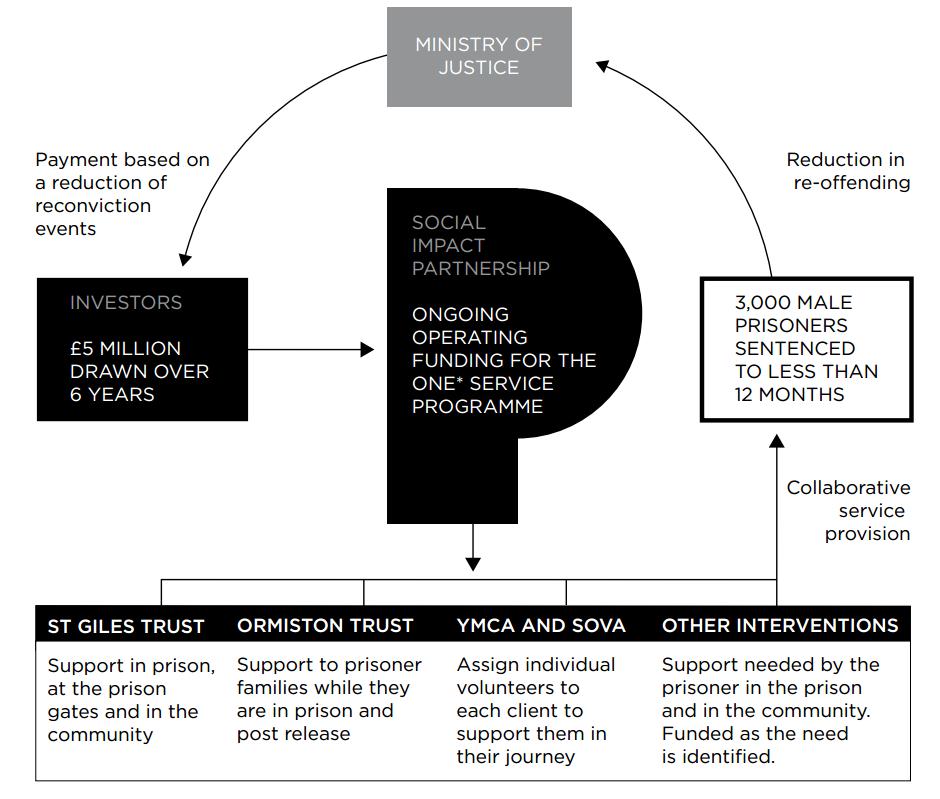

MKBA zet in de regel alle voor- en nadelen op een rij, waardeert ze tegen geld en telt ze bij elkaar op. Eigenlijk dus alles over één kam. Dat hoeft overigens niet, maar dat is wel wat er vaak gebeurt. Wij splitsen de voor- en nadelen in termen van cashflows over de partijen die het betreft. Dat is in onze opzet cruciaal omdat de vraag of je project wel of niet kan doorgaan onder andere afhankelijk is van de vraag of eventuele voordelen die bij anderen terecht komen in je plan kunnen worden betrokken.

Zo kan het dus gebeuren dat het totaalplan een positief saldo heeft maar dat de ene regel bij die ene partij een positief saldo heeft en de andere regel van een andere partij een negatief saldo. De ene partij wordt beter van het plan, de andere niet. Dit is overigens kenmerkend voor veel vraagstukken die een duurzaamheidscomponent hebben.

Fuseren van belangen

In het verlengde hiervan staat bij slimme financiering het zogenaamde ‘fuseren van belangen’ centraal. Dus als jij als initiatiefnemer je plan wilt doorzetten maar jij komt er financieel niet uit dan kun je de onderhandeling aangaan met de partijen die ook voordeel van jouw plan hebben. Zijn zij bereid een deel van hun voordeel aan jou af te staan? Die derde partijen hebben daar belang bij omdat jij kunt beslissen het plan dan maar niet uit te voeren (waardoor zij hun voordeel dus niet behalen). De onderhandeling tussen partijen is dus wezenlijk onderdeel van slimme financiering. Het mooiste is natuurlijk als de pot juist wordt vergroot door de samenwerking van partijen (dat wordt dan ook wel ‘het vergroten van de koek’ genoemd). Bij MKBA is de onderhandeling meestal tussen subsidiepotten onderling en tussen publieke organen onderling.

Constructies

Als in onze aanpak er sprake is van een positief resultaat én je slaagt in je uitruil van de voor- en nadelen, dan ben je er nog niet per se uit. Soms gebeurt het dat je op het moment van investeren niet de benodigde liquiditeit (in kas) hebt om je project te starten of te continueren. De voordelen komen dan in de tijd later dan de nadelen. Er is dan een hele voorraad aan zogenaamde constructies die kunnen helpen die ‘spanning in de tijd’ te overbruggen of in andere woorden: de voordelen in de tijd naar voren te halen.

Denk daarbij aan het afstaan van eigendom (niet kopen maar huren of leasen bijvoorbeeld). Dat gebeurt bij traditionele financieringen ook overigens. Maar ook meer ongebruikelijke constructies zijn mogelijk zoals het verkopen van voorkeursposities, uitzichtrechten etc. Soms is het op deze manier mogelijk om kwalitatieve voordelen (een mooi uitzicht oid) alsnog om te zetten in een eurobedrag.

Bij MKBA spelen constructies meestal geen rol (maar ook hier geldt: dat is in toenemende mate wel het geval). Als besloten wordt dat de maatregel in MKBA-termen een positief saldo heeft dan kan een wet worden veranderd, een belasting worden geheven enzo verder.

Alternatieve middelen

Als het dan nog niet wil lukken om je ‘zaakje’ rond te krijgen dan kun je nog verder kijken dan Euro’s uit de eerste stappen. Om iets voor elkaar te krijgen gaat het niet altijd om geld maar meer in het algemeen om: voldoende middelen (op het juiste moment). Middelen zijn in toenemende mate naast geld ook de inbreng van uren en spullen. Vrijwilligers hoeven niet altijd geld in het zakje te doen, ze kunnen ook met de inzet van hun uren aan de slag. Of producten onderling ruilen. De ene partij brengt het maken van de website in in ruil voor het doen van de boekhouding door een andere partij. Deze laatste vorm van financiering wordt ook wel ‘financiering van onderaf’ of ‘alternatieve financiering’ genoemd.

Bij MKBA komt deze vorm van (alternatieve) financiering zover mij bekend niet voor.

80/20

MKBA stopt veel tijd en energie in het goed uitrekenen van de financiële bedragen (die horen bij de voor- en nadelen). Er zijn ook bibliotheken met kengetallen beschikbaar om daarbij te helpen. De prijs van een mensenleven uit de vorige blog is daar een mooi voorbeeld van. Er zijn hele studies gewijd aan het bepalen van dat soort bedragen. Maar vergeet niet: het gaat vaak om fictieve getallen, niemand betaalt cash een bedrag voor een mensenleven. Ook is de bandbreedte van de berekeningen vaak erg groot (waar overigens wel rekening mee wordt gehouden). Maar hoe dan ook: een MKBA kost al snel veel tijd en geld om in behoorlijke precisie te worden uitgevoerd. Dat kan ook worden verdedigd vanuit de grote maatschappelijke belangen die met de investeringen gepaard gaan.

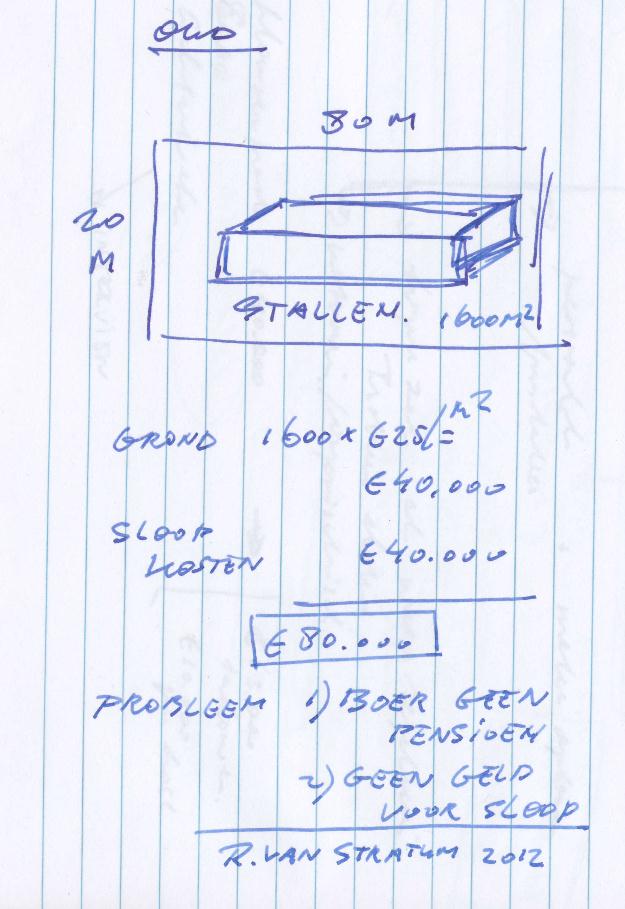

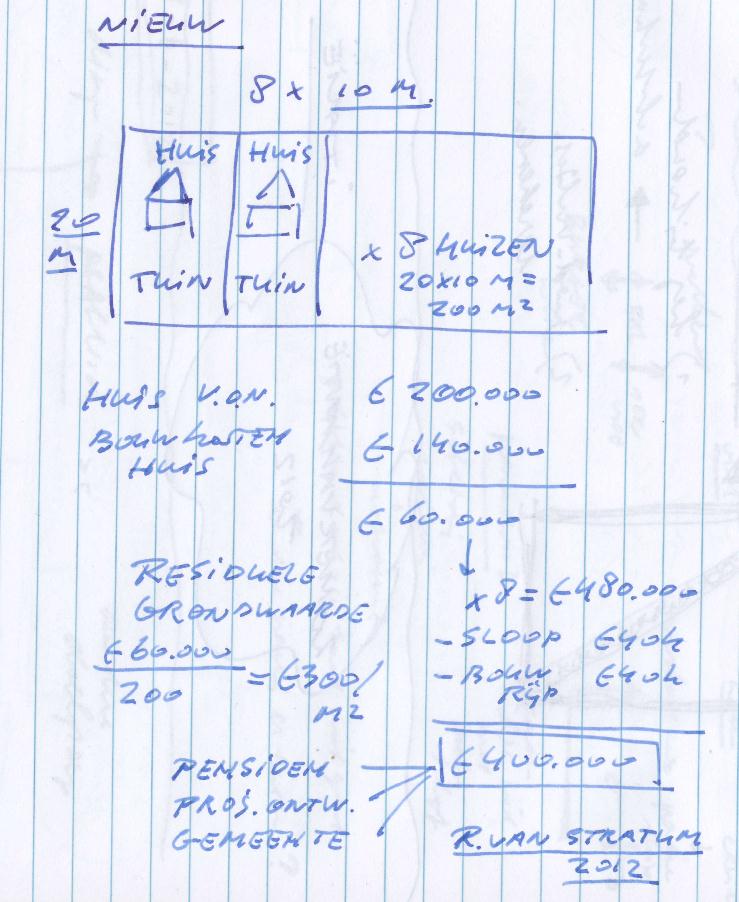

Bij ons gaat het meer op de achterkant van een sigarendoosje, gaat het meer om de globale getallen. Meestal lukt het om bij een bepaalde maatregel vrij snel (aantal uren, dagdeel) de belangrijkste getallen grof in kaart te brengen. Je kunt dan al vrij snel zeggen waar in financiële termen de crux van het vraagstuk zit. Nog heel lang doorrekenen en verfijnen gaat de zaak dan hoe dan ook niet oplossen en is meer iets van latere zorg.

Verborgen kosten en denkfouten

MKBA is in haar opzet rationeel. Je zet de cijfers op een rij, hangt er een prijskaartje aan, telt ze bij elkaar op, voert de discussie. Natuurlijk chargeer ik nu wat. Wij zijn in de afgelopen jaren steeds meer doordrongen geraakt van de niet-rationaliteiten van beslissingen. Eerst noemden we dat ‘verborgen kosten’.

Neem de beslissing om over te stappen van de ene naar de andere (telecom-) provider. Je kunt dat netjes uitrekenen en daar je beslissing op baseren. Maar vaak speelt een grotere rol dat je de zaak niet vertrouwt, bang bent voor overstapkosten, je geen zin hebt om je in de materie te verdiepen etc. Deels kun je deze kosten overigens ook nog in geld uitdrukken, deels ook niet. Ook in de politiek geldt overigens dat deze niet-rationele componenten een (door MKBA) zwaar onderschatte rol spelen. De ene partij heeft bijvoorbeeld nog een appeltje te schillen met de andere partij (stemmenwinst, reputatie). Of er is nu eenmaal al veel geld gestoken in de voorfase en nu kunnen we niet meer terug (loss aversion). Niet zelden zien we plannen doorgaan die MKBA-technisch slecht uitpakken en omgekeerd zien we plannen niet doorgaan die MKBA-technisch om door een ringetje te halen zijn. Een heel nieuw onderzoeksgebied!

We proberen in onze aanpak waar mogelijk rekening te houden met deze denkfouten. Daar hebben we verschillende tools en technieken voor ontwikkeld (of gejat natuurlijk). Zo hebben we een visualisatie gemaakt (te vinden hier op de site onder ‘infographics’) die de meest voorkomende denkfouten in beeld brengt.

Infographics

Last but not least proberen wij in onze aanpak veel gebruik te maken van simpele overzichten in visualisaties. Om de discussie makkelijker en vruchtbaarder te houden. Een ambitiekaart met daarop de doelen (van de maatregel) waar het nu echt om gaat. Een feitenkaart met daarop de zaken die volgens de deelnemers niet meer ter discussie staan. Een belangenmatrix met daarbij in groen de versnellers en in rood de vertragers (voor de oplossing van het probleem). De beschikbaarheid van deze infographics fungeren in onze ervaring ook als een soort ankerpunt. Het creëert een ‘common ground’ waar je telkens naar kunt verwijzen: dit is wat we willen, hier zouden we het niet meer over hebben, dit zijn de zaken waar het over gaat.

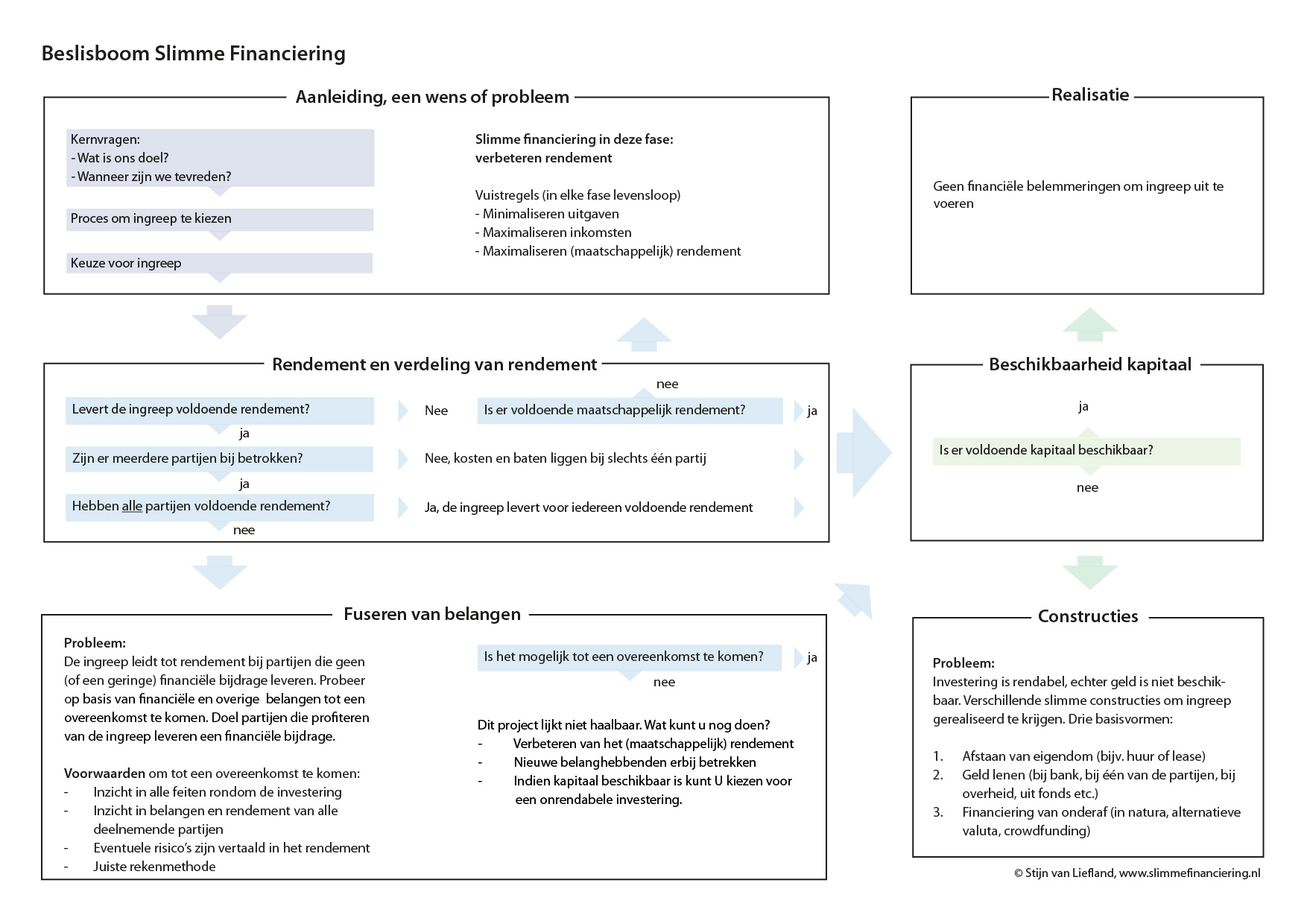

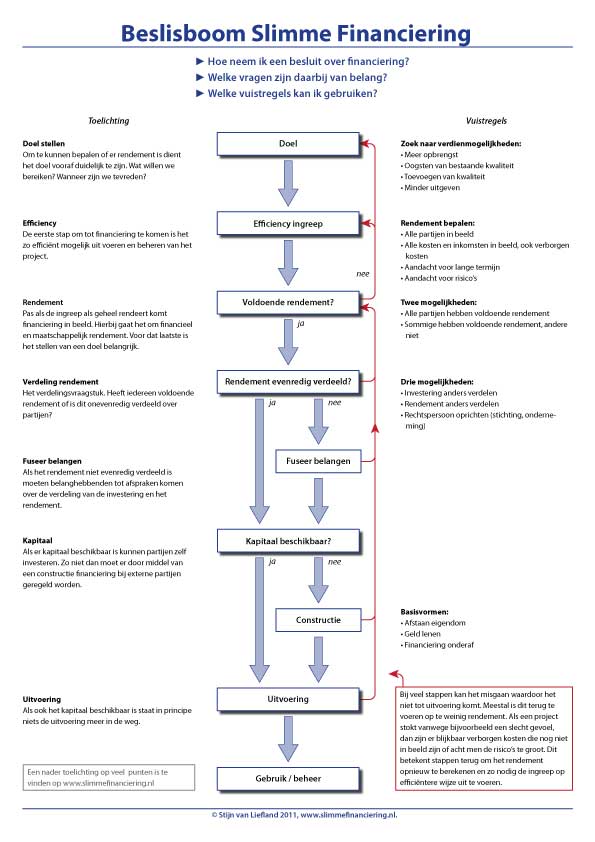

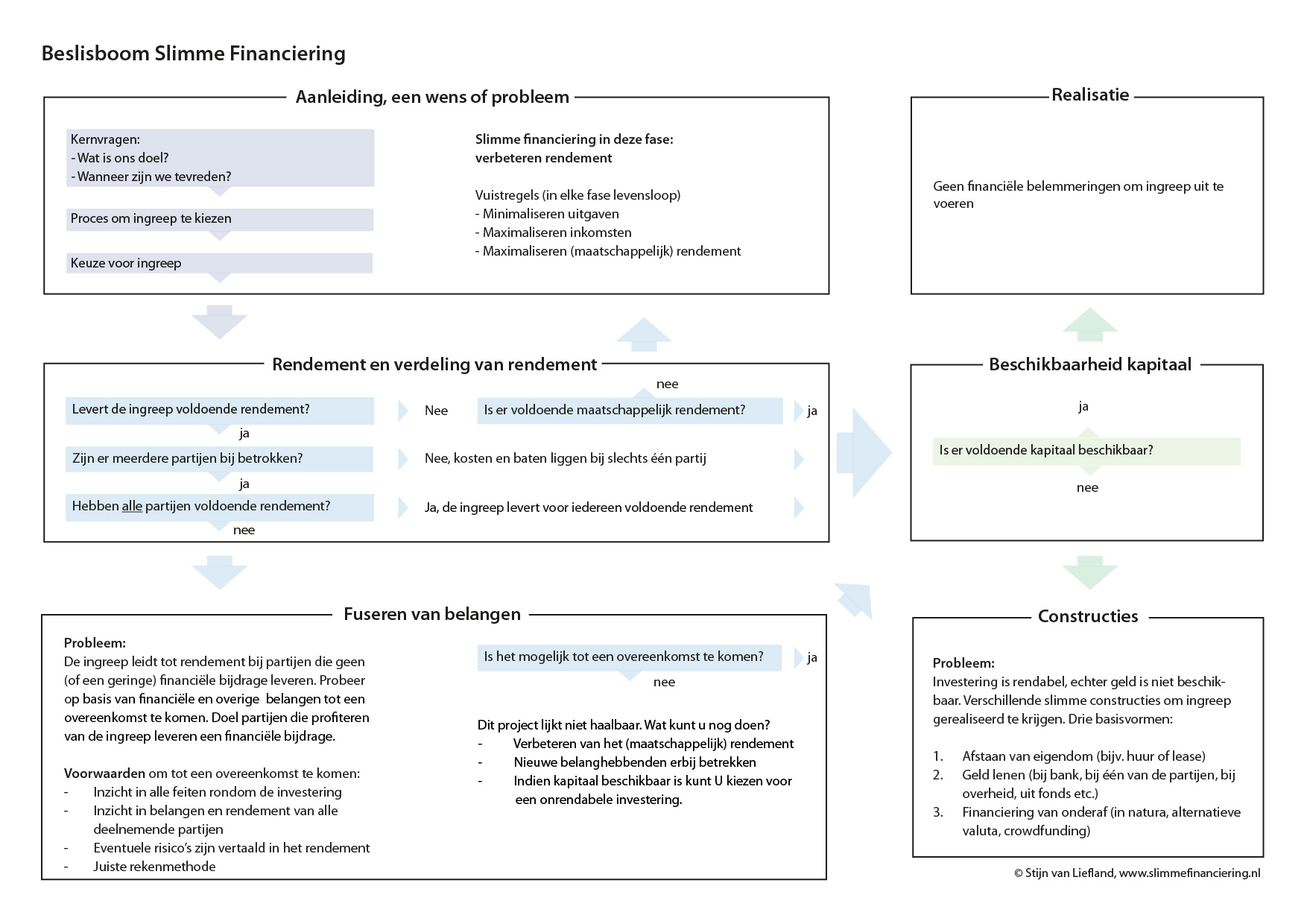

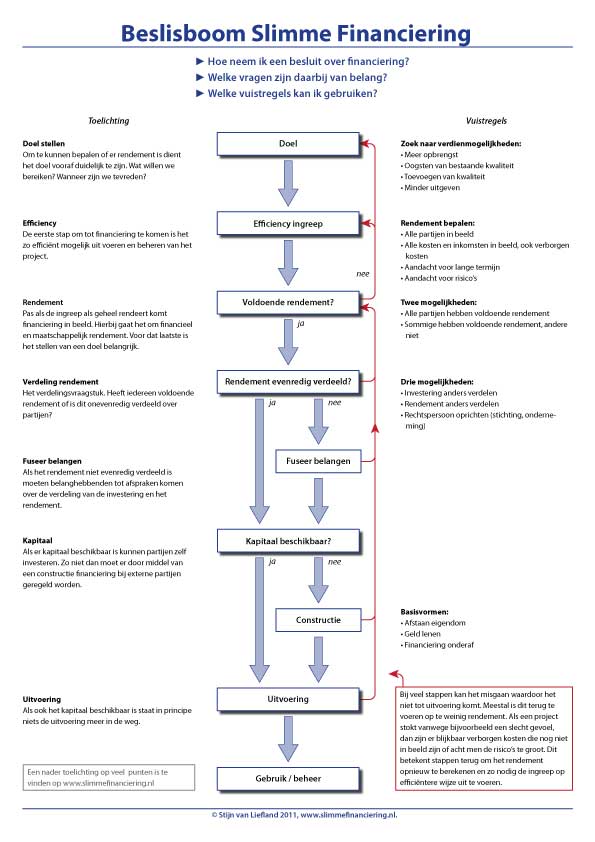

Onze ‘beslisboom slimme financiering’ (ook een infographic) brengt bovenstaand verhaal in woorden in beeld.

Slimme financiering

Rudy van Stratum

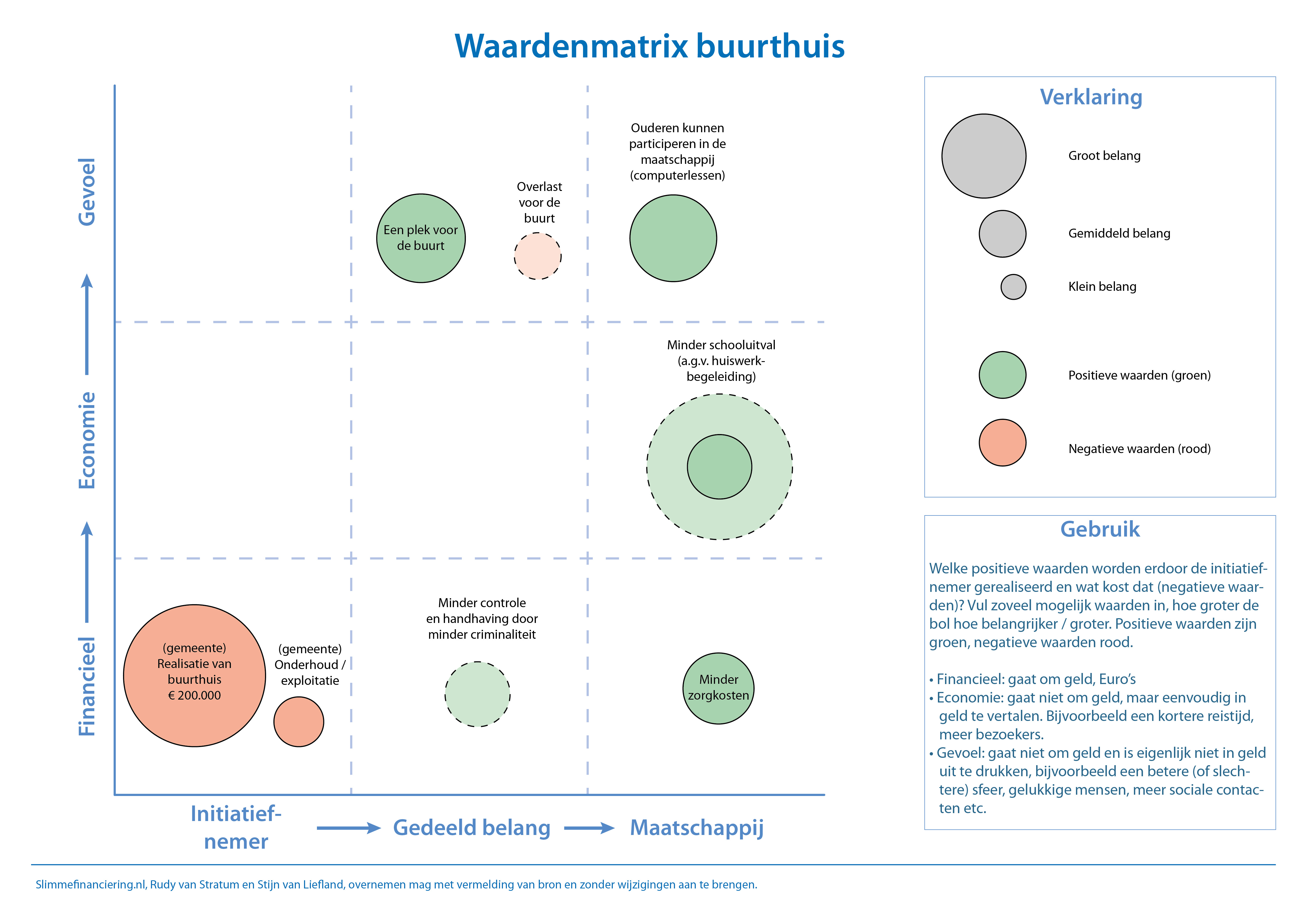

Sommige dingen zijn in theorie zeer eenvoudig maar zien we in de praktijk eigenlijk nooit terug. Wij zeggen dan vaak dat er allerlei verborgen kosten een rol spelen waardoor iets eenvoudigs met een goed rendement toch niet lukt. Je zou ook kunnen zeggen dat er vaak heel veel storende variabelen een rol spelen die weinig met de casus te maken hebben maar er wel voor zorgen dat die praktijk zo lastig is. Een heel eenvoudig idee is bijvoorbeeld de kosten en de baten van een buurthuis op een rij te zetten, te kijken of het buurthuis meer oplevert en als dat zo is te kijken hoe we die baten om kunnen zetten in een financieringsmodel. Want, als je in een buurthuis allerlei zaken organiseert (of laat organiseren) dan kan dat allerlei positieve effecten hebben zoals minder schooluitval, minder criminaliteit en meer participatie van mensen in de samenleving, wat weer tot minder zorgkosten kan leiden. De Volkskrant en diverse andere kranten schreven gisteren over innovatief financieringsmodel van de gemeente Enschede om een buurthuis te realiseren. Een financieringsmodel waarmee recht gedaan wordt aan de verschillende soorten waarden die van belang zijn bij zo’n project.

Sommige dingen zijn in theorie zeer eenvoudig maar zien we in de praktijk eigenlijk nooit terug. Wij zeggen dan vaak dat er allerlei verborgen kosten een rol spelen waardoor iets eenvoudigs met een goed rendement toch niet lukt. Je zou ook kunnen zeggen dat er vaak heel veel storende variabelen een rol spelen die weinig met de casus te maken hebben maar er wel voor zorgen dat die praktijk zo lastig is. Een heel eenvoudig idee is bijvoorbeeld de kosten en de baten van een buurthuis op een rij te zetten, te kijken of het buurthuis meer oplevert en als dat zo is te kijken hoe we die baten om kunnen zetten in een financieringsmodel. Want, als je in een buurthuis allerlei zaken organiseert (of laat organiseren) dan kan dat allerlei positieve effecten hebben zoals minder schooluitval, minder criminaliteit en meer participatie van mensen in de samenleving, wat weer tot minder zorgkosten kan leiden. De Volkskrant en diverse andere kranten schreven gisteren over innovatief financieringsmodel van de gemeente Enschede om een buurthuis te realiseren. Een financieringsmodel waarmee recht gedaan wordt aan de verschillende soorten waarden die van belang zijn bij zo’n project.