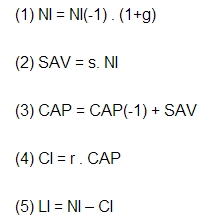

In de vorige blog over het recente werk van Piketty ging het over de eerste hoofdwet van kapitaal en groei. In deze blog staan we stil bij de tweede hoofdwet.

De tweede hoofdwet is minder makkelijk af te leiden en dat is iets wat Piketty zelf ook niet expliciet doet. Er zijn aanvullend relaties van belang:

CAP = CAP (-1) + SAV

Hier staat dat de nieuwe hoeveelheid kapitaal gelijk is aan de oude voorraad kapitaal plus wat je toevoegt door besparingen (op het totale inkomen).

NI = (1+g) . NI (-1)

Hier staat dat het totale verdiende inkomen (of de jaarlijkse output van de economie) jaarlijks groeit met een percentage g.

SAV = s. NI

Hier staat dat de besparingen SAV een deel s van het inkomen (NI) uitmaken. Voor het gemak van interpretatie mag je er hier vanuit gaan dat het alleen de eigenaren van vermogen zijn die sparen.

Nu kun je aantonen (ook door gebruik te maken van de eerste wet) dat op langere termijn (na een flink aantal jaren, denk aan 40-50 jaar) geldt dat het aandeel van het kapitaalinkomen op het totale inkomen (beta) wordt bepaald door:

beta = s / g

Dit is wat Piketty de tweede hoofdwet van kapitaal en groei noemt.

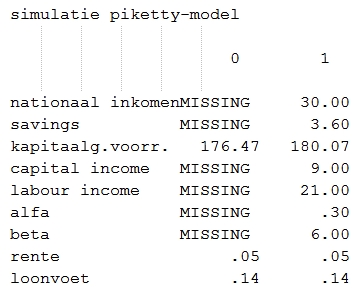

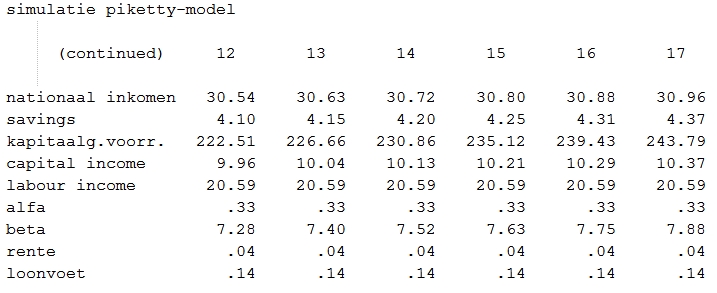

Merk op dat de eerste hoofdwet een definitie-kwestie is (die klopt altijd en overal) en dat deze tweede hoofdwet een benadering voor de langere termijn is (dus niet precies en niet op elk moment geldig). Ik zal in de volgende blog het complete modelletje met de 2 hoofdwetten nog eens uitschrijven en met cijfers in de tijd illustreren op de werking ervan.

Interpretatie

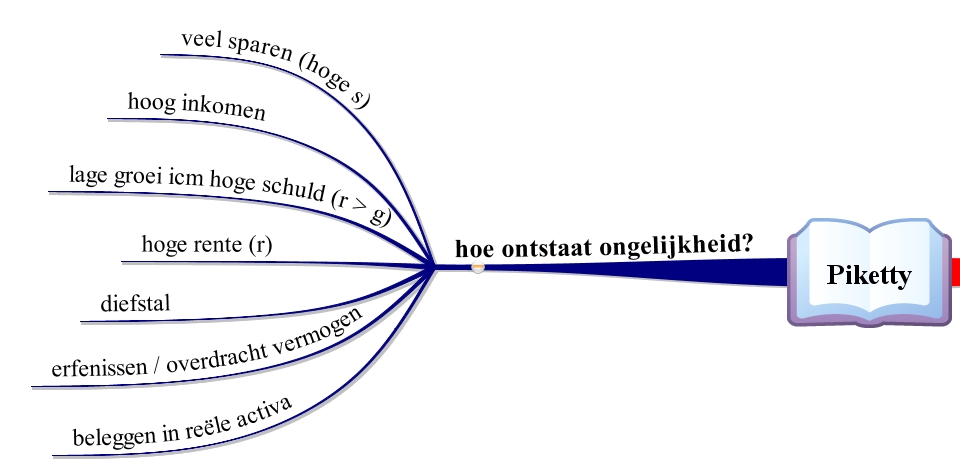

Naarmate je meer spaart (een hogere s) maak je minder op en voeg je meer toe aan je voorraad kapitaal. Dat betekent dat door de jaarlijkse vergoeding op kapitaal van r% het kapitaalsaandeel jaar op jaar groter wordt. Oftewel: het aandeel van de totale output dat naar arbeid gaat wordt steeds kleiner. Dat klinkt logisch: veel sparen betekent veel vermogen en dat betekent veel rente-inkomsten en dan hoef je minder te werken.

De andere is wat lastiger. Naarmate de economie minder hard groeit (een lagere g) zal het aandeel kapitaalinkomen (CI) op het totaal groter worden. Dit is eigenlijk een schuldenprobleem. Elk jaar dat er geen groei is zal de voorraad kapitaal toch groeien door de aanwezigheid van r% rendement en op die manier de rest van het inkomen verdringen. Alleen een flinke groei is in staat om de jaarlijkse rente-betalingen te compenseren en weer te werken aan het arbeidsdeel van het totale inkomen.

We kunnen nu ook globale getallen gaan invullen om het duidelijker te maken. Van de beta wisten we al dat die momenteel in het Westen rond de 6 zit. De spaarquote blijkt historisch ook redelijk constant te zijn. Voor een land als Japan is de spaarquote aan de hoge kant, zo rond de 14%. Voor een land als de VS zit de spaarquote aan de lage kant, zo rond de 7-8%. Maar gemiddeld ligt de spaarquote zo ergens tussen de 10 en 12%.

Als we in de formule van de tweede hoofdwet hierboven dan voor beta = 6 invullen en voor s = 12% dan volgt vanzelf het langere termijn groeipercentage van de economie. En die blijkt dan uit te komen op een jaarlijkse groei van 2%.

Dus: 6 = 0.12 / 0.02

En nu komen we zoetjesaan bij wat volgens mij een van de hoofdstellingen van Piketty is.

De groei op lange termijn is laag!

Uit de historisch analyse van Piketty blijkt dat de economie gemiddeld over heel veel jaren bekeken niet zo snel groeit of kan groeien. Over de periode 0-1700 is sprake van nagenoeg stilstand of nulgroei. Over de periode 1700-2012 is gemiddeld sprake van een groei van 1,6%. Eigenlijk is een lage groei de regel en een hogere groei uitzondering. Laag is dan 0-2% en hoog alles daarboven. Een uitzonderlijke periode van hogere groei is de periode na de tweede wereldoorlog tot ongeveer 1970.

Laten we dat eens bekijken in het licht van dé grote uitspraak van Piketty: r > g. Als de situatie aan de hand is dat r (de vergoeding op kapitaal) hoger is dan g (de groei van de economie) dan moeten in het kader van groeiende ongelijkheid de alarmbellen gaan rinkelen.

Als we op deze manier naar de laatste 300 jaar kijken dan krijg je globaal:

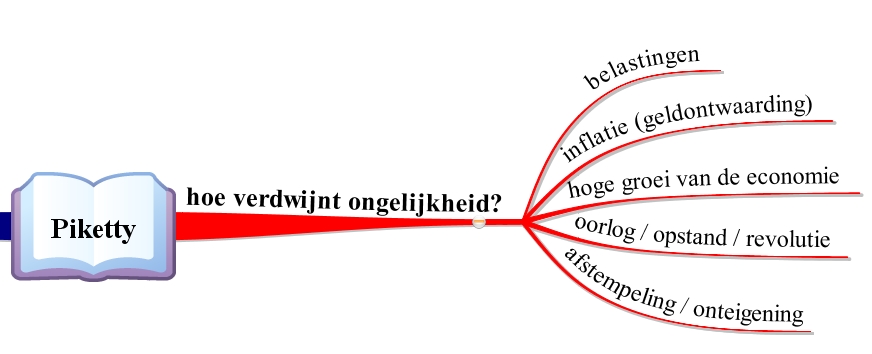

1700-1910: lage groei van de economie en dus een toename van de ongelijkheid (groot aandeel kapitaalinkomen in totale inkomen).

1910-1950: diverse correcties, 2 wereldoorlogen, financiële crisis 1929, veel vernietiging van kapitaal.

1950-1970: historisch uitzonderlijke periode van hoge economische groei door wederopbouw en inhaalslag, historisch bezien relatief grote gelijkheid.

1970-2010: weer terug naar lagere groei, oliecrisis, financiële crisis 2008, toename van ongelijkheid.

Waar het op neerkomt is dat de vergoeding op kapitaal historisch gezien zo rond de 5% ligt en dat de groei van de economie structureel niet hoger ligt dan 1,5-2%. Oftewel, nagenoeg altijd geldt dat r > g hetgeen betekent dat er altijd een druk is op de inkomensverdeling. De vergoeding op kapitaal heeft inherent de neiging het arbeidsinkomen te verdrukken.

Structureel een hoge groei is door de groei-op-groei situatie nagenoeg onmogelijk. We zouden in no-time op een vertienvoudiging van de huidige bevolking en/of output zitten. Het is daarom voor de 21e eeuw zeer onwaarschijnlijk van een hogere groei uit te gaan. Een hoge groei is dus tijdelijk en uitzonderlijk. Een situatie van oorlog zorgt daarna voor een groeispurt in verband met wederopbouw. Dat verklaart de hoge groei van ná 1945. Verder is een hoge groei zichtbaar in specifieke delen van de wereld die een inhaalslag maken zoals China ná 1990. Maar nogmaals: dat zijn de uitzonderingen die de regel van lage groei bevestigen (aldus Piketty).

Onbevredigend

De analyse tot dusver is onbevredigend omdat het hele verhaal draait om drie grootheden waarvan we eigenlijk niet goed weten hoe ze worden bepaald.

– De groei van de economie, waar hangt die vanaf, hoe komt die tot stand?

– De vergoeding op kapitaal (de rentevoet), waar is die van afhankelijk?

– De spaarquote, hoeveel willen of kunnen we sparen en waar wordt dat door bepaald?

En dan nog: deze variabelen zijn deels van elkaar afhankelijk. Dus hoe zit het nu? Daar gaan we in een latere aflevering op in.

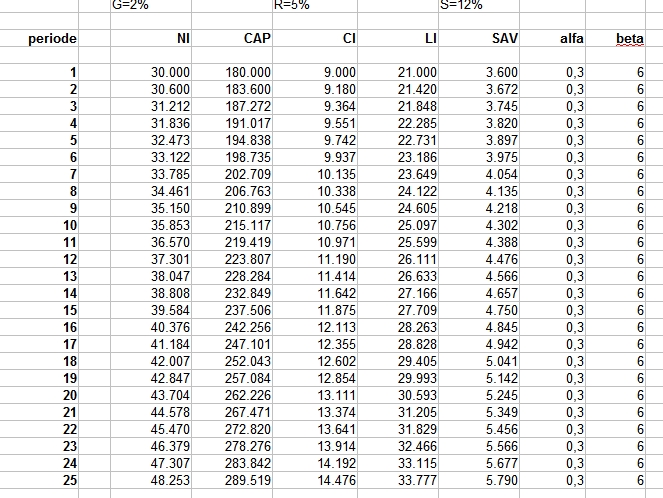

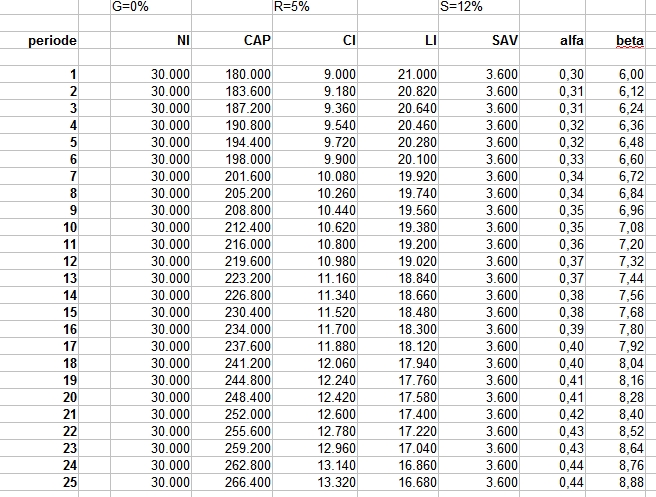

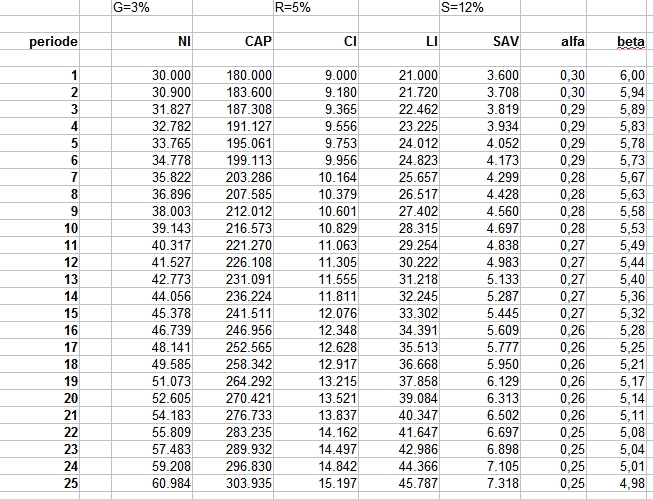

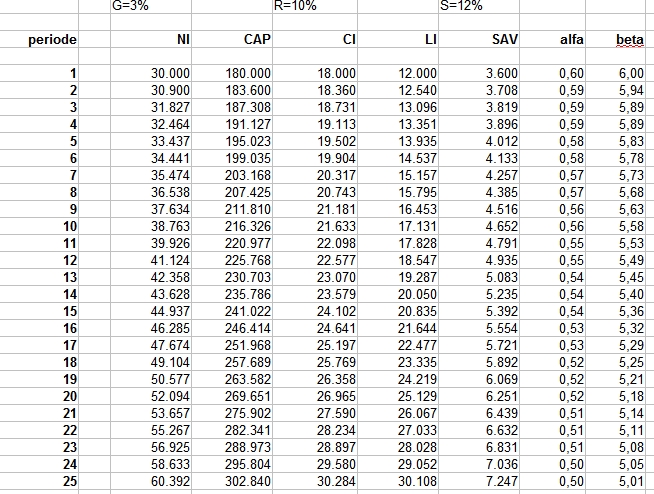

In de eerstvolgende blog ga ik als tussenstap wat spelen met het modelletje van Picketty. Zo krijgen we wat gevoel voor de hoofdwetten en snappen we beter hoe het werkt.

Rudy van Stratum