Aanleiding is de uitzending van Tegenlicht (VPRO) van eergisteren (1-1-2013) onder de titel ‘Het brein van een bankier’. Journalist Joris Luijendijk heeft het gedrag van Engelse bankiers een jaar lang van binnenuit gevolgd en daarover geschreven in de Engelse pers. Zijn artikelen zijn weer aanleiding geweest voor een Engelse onderzoekscommissie (die het ontstaan van bankencrisis onderzoekt) om Luijendijk nader te ondervragen naar zijn bevindingen als ‘antropoloog’ van de bankensector.

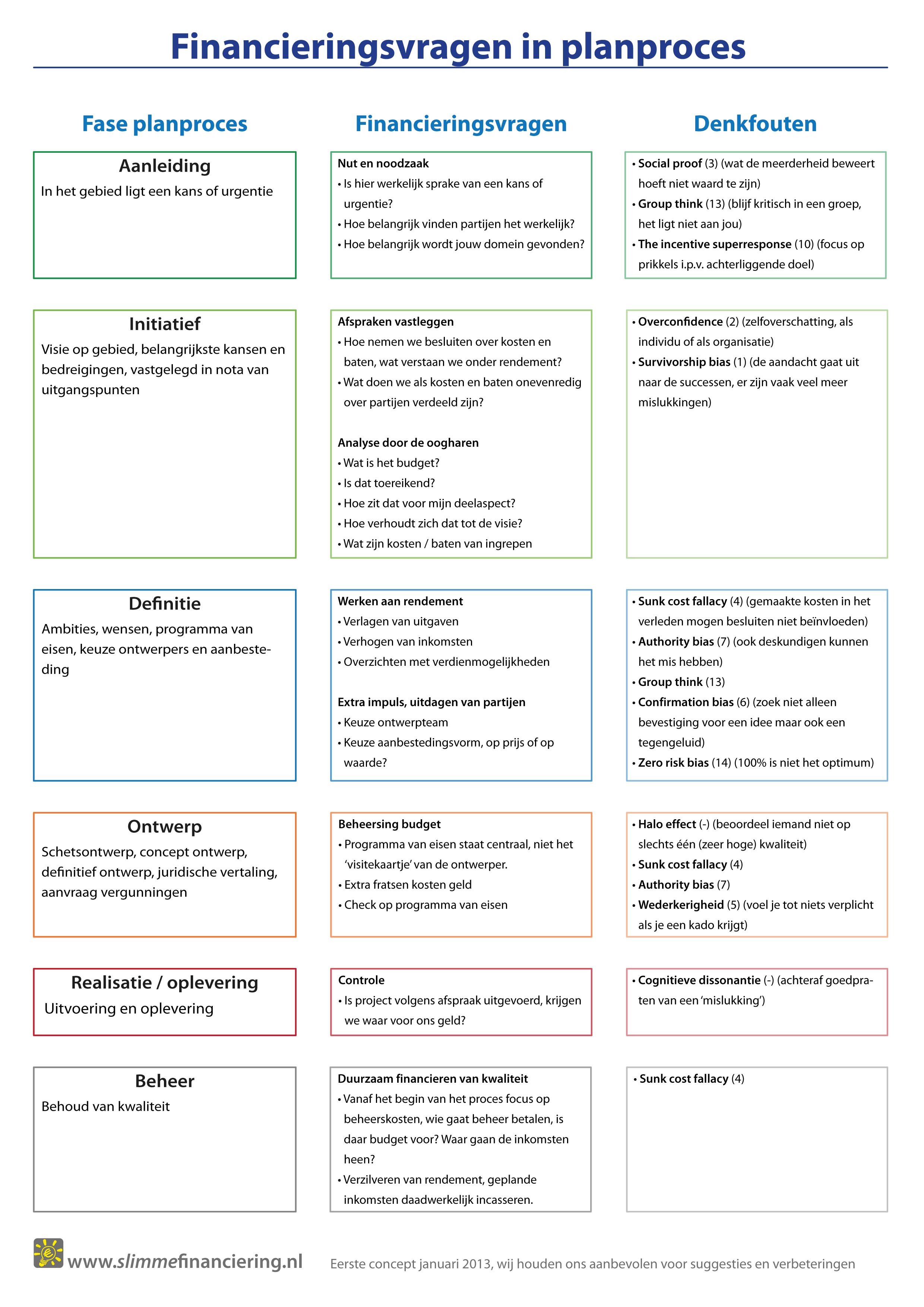

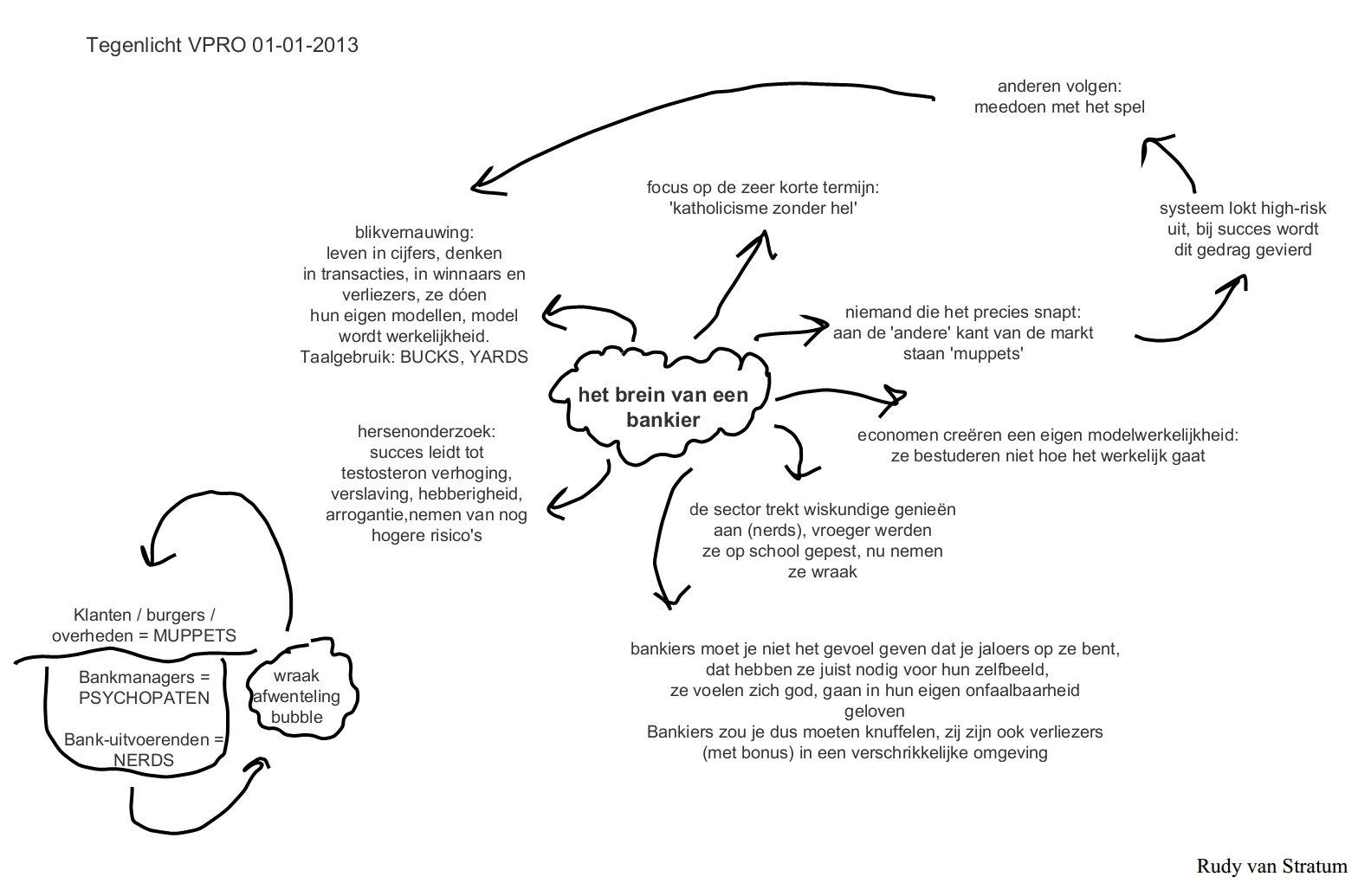

Afijn, ga de documentaire zelf bekijken en vel je eigen oordeel. Ik heb een poging gedaan de belangrijkste uitspraken uit de documentaire in een mindmapje onder te brengen.

Beschrijving

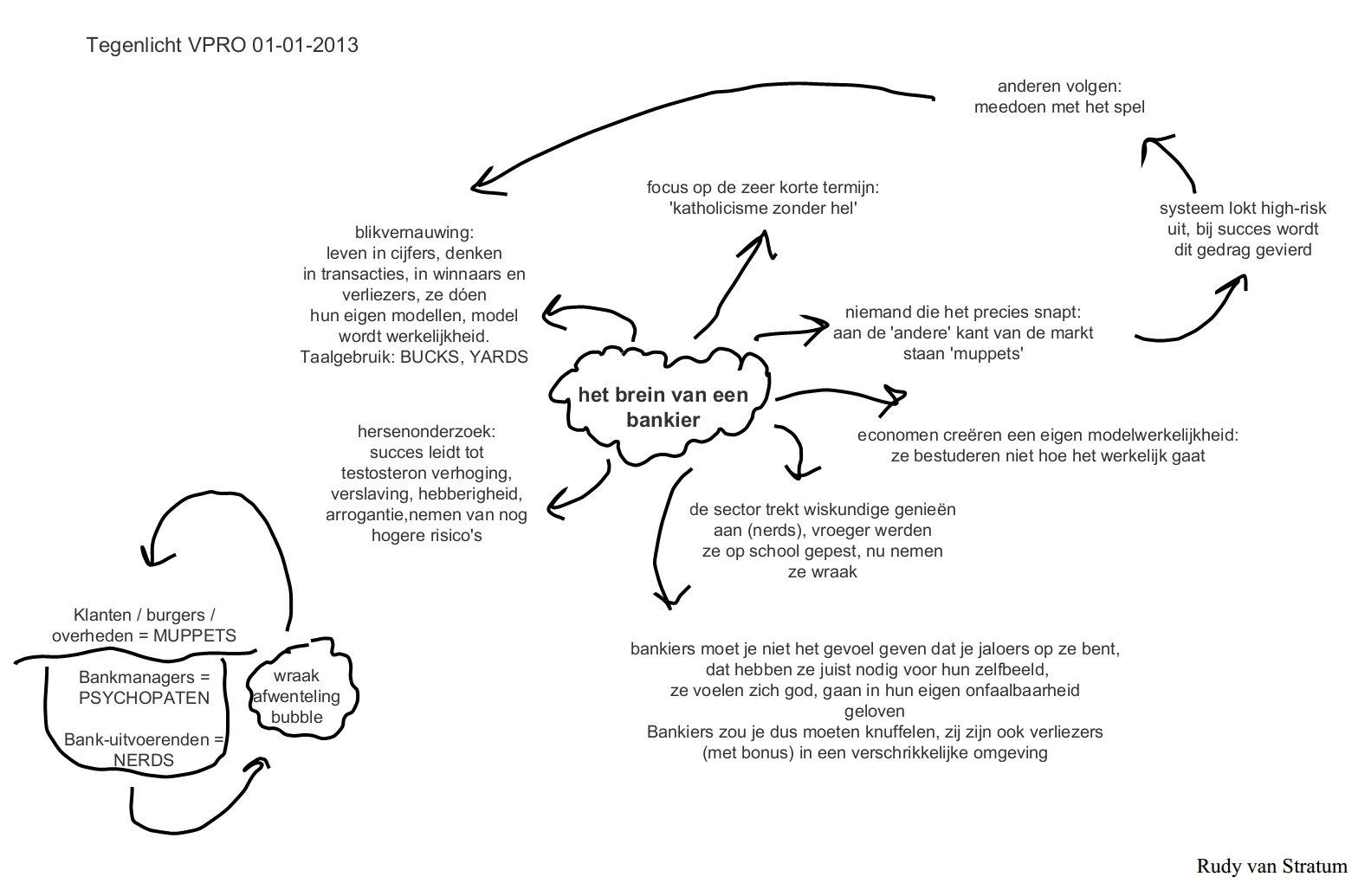

Ik heb de documentaire vooral bekeken met de bril van ‘denkfouten’ op. De belangrijkste denkfout die uit de documentaire lijkt te komen is het zogenaamde winnaarseffect. Dit is het fenomeen dat als je succes hebt dat je lichaam dan overwinnaarsstoffen (testosteron) aanmaakt waardoor je ook daadwerkelijk sterker wordt en meer kans op een volgend succes hebt. Succes leidt dus tot opnieuw succes. Deze overwinningsroes zorgt echter ook voor een blikvernauwing die tot het nemen van steeds grotere risico’s leidt (overschatting van eigen kunnen, onderschatting van de echte risico’s). In de natuur: te vaak een gevecht aangaan, een te groot territorium willen onderhouden. Met zelfvernietiging als resultaat.

De dynamiek

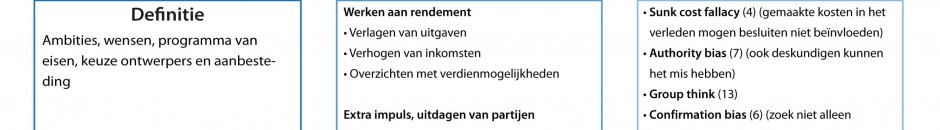

Om te snappen hoe dit tot een bankencrisis kan leiden moeten we meer weten van de omgeving waarin dit brein van de bankier (de titel van de documentaire) functioneert. Zie onderstaand overzicht:

Het begint met een sector die een stevige plek in de economie inneemt en gefocussed is op de korte termijn. Economische modellen worden steeds wiskundiger en banken nemen de slimste wiskunde studenten aan om steeds ingewikkelder producten te maken. Het complexe aanbod kan alleen gedijen bij een onkundige vraagkant. In de documentaire wordt gesteld dat binnen de banksector wordt gesproken over ‘muppets’, dat zijn klanten (pensioenfondsen, goede doelen clubs, woningcorporaties, de gemeente ‘Haarlem’ etcetera) die op hun angst of hebzucht worden aangesproken en deze producten moeten kopen.

We komen nu in een vicieuze cirkel terecht. Banken maken steeds meer winst, de klanten lijken er aanvankelijk ook beter van te worden, toeschouwers van het systeem worden ook lekker gemaakt met de gemaakte winsten en treden ook toe. Uiteindelijk klapt het systeem en is iedereen zijn geld kwijt behalve de bankiers die de bonussen al binnen hebben. De belastingbetaler moet bijlappen omdat de banken ’too big to fail’ zijn. De bankmanagers zijn psychopatische predators die met de inzet van wiskunde-nerds (vroeger gepest op school, eindelijk wraak) over de ruggen van muppets rijk worden.

Reflectie

Het is een boeiend verhaal, en zeker goed voor discussie. Interessant: 1) het is niet alleen een verhaal over economische krachten maar er zijn ook irrationele psychologische elementen in verweven (in onze termen zijn dat de ‘denkfouten’), en 2) dat het niet per se gaat om een eenzijdig schuldverhaal maar om een complex systeem van elkaar versterkende effecten.

De economische wetenschap krijgt er ook van langs. Economen maken volgens Luijendijk theoretische modellen over hoe het zou moeten gaan. Economen zouden meer naar buiten moeten kijken hoe het er écht aan toegaat. De paradox in natuurlijk dat de getoonde dynamiek er voor zorgt dat de werkelijkheid zich uiteindelijk gaat gedragen naar de modellen. Maar als econoom vind ik het toch jammer dat de suggestie ontstaat dat wat hier gebeurt niet rationeel is en in strijd met wat economen zouden voorspellen. Maar is dat ook zo?

Natuurlijk: de rampzalige interacties zoals zich die hebben voorgedaan de afgelopen 10 jaar zijn door geen enkel model vooraf in kaart gebracht. De economische wetenschap is slecht in het doen van voorspellingen (naar mijn mening is het overigens ook een denkfout de economische wetenschap als voorspeller te zien, het gaat eerder om het doordenken van mogelijke toekomsten, scenariovorming dus). Maar het onderliggende gedrag is in mijn ogen niet irrationeel of ‘buiten de modellen’. Kijk, als ik directeur van een grote bank zou zijn, als ik pathologische trekjes zou hebben, als ik klanten heb die zich als muppets gedragen, als ik voor grote risico’s beloond wordt en als ik bij fouten niet echt wordt afgestraft .. ja, dan zou ik ook nerds aannemen die voor mij ingewikkelde producten bedenken, ja dan zou ik die met grote bonussen nog harder voor mij laten werken. Dat klinkt volstrekt rationeel.

De economische modellen kennen geen ethiek, maar of dat nu de reden is waarom ze niet goed voorspellen of niet goed feitelijk gedrag beschrijven? Mijn vroegere leermeester Piet Peters (wijlen prof PJLM Peters) liet zijn eerstejaars studenten altijd rekenen aan de economie van crimineel gedrag: hoe lager de pakkans, hoe groter de misdaad. Iedereen is omkoopbaar: als de pakkans nihil is en de beloning oneindig groot zijn er in de limiet geen mensen die de verleiding kunnen weerstaan. Ik heb de cijfers niet paraat, maar er zijn vele studies gedaan waarin deze effecten statistisch ook overtuigend zijn aangetoond. En ja, het is ook een denkfout te menen dat juist jij niet onderhevig bent aan deze statistieken.

De economische literatuur kent ook een nog jonge tak die studie doet naar speculatieve bubbels en het ontstaan daarvan. Oereconoom John Maynard Keynes schreef daar bijna honderd jaar geleden al over. De echte denkfout die hier speelt is volgens mij: als iedereen maar maximaal zijn eigen belang dient (en niet gehinderd wordt door bemoeienis van buiten) dan leidt dat als vanzelf ook tot de grootste voordelen voor het geheel. Ook hier is veel onderzoek naar gedaan. Maar het is volstrekt rationeel die uitkomsten naast je neer te leggen als die op dat moment niet in je kraam passen.

Epiloog

Bankiers handelen niet irrationeel. Je moet de kat niet op het spek binden. Het zijn eerder de leken, de klanten, de muppets, die hun oren laten hangen naar de mensen met een winnaarseffect. Geen aanbod zonder dat er een passende vraag is. De tip op macro-niveau is: we moeten meer bewustzijn ontwikkelen voor dergelijke systemen en bijbehorende prikkels en denkfouten, stimuleer het onderzoek naar speculatieve bubbles en systemen met perverse prikkels. Op micro-niveau: pas op met het omarmen van (financiële) producten waarvan je de consequenties niet kunt doorzien, kijk goed naar de achterliggende belangen oftewel cui bono (there is no such thing as a free lunch). Maar: dat wisten we 10 jaar geleden natuurlijk ook al. Om er nog een laatste spreuk tegen aan te gooien: het bloed gaat waar het niet kruipen kan.

Rudy van Stratum