Beschrijving

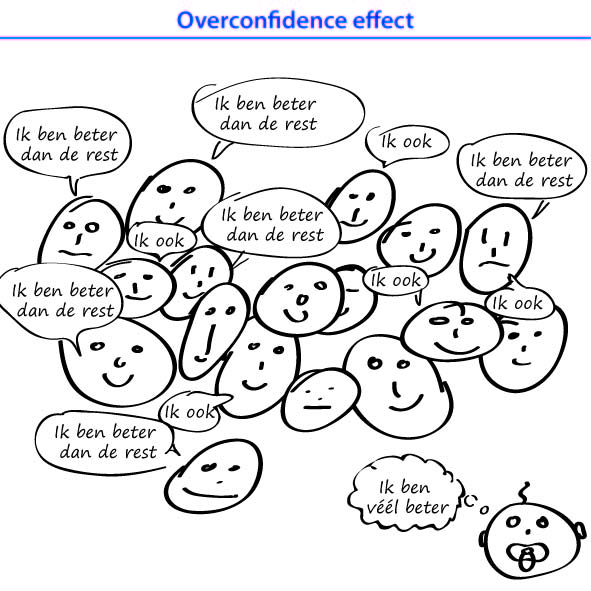

Dit effect heeft te maken met onze ingebouwde neiging tot zelfoverschatting. We overschatten systematisch onze kennis en vaardigheden. Als de vraag in een enquête wordt voorgelegd om jezelf in te schatten ten opzichte van het gemiddelde (bent u een betere chauffeur/minnaar/buurman etc dan gemiddeld?), dan geeft een ruime meerderheid aan ver boven het gemiddelde te zitten. En voor de duidelijkheid: zonder dit overconfidence-effect zou de score gemiddeld precies op het gemiddelde uit moeten komen!

Voorbeelden

We vinden onszelf kortom wat beter dan we werkelijk zijn. Dat geldt ook voor ondernemers die van zichzelf vinden dat zij minder kans maken failliet te gaan, beter zicht hebben op de cijfers etc. Het nut van het overconfidence-effect is waarschijnlijk dat het ons eerder aanzet tot (voor de economie als geheel) productieve actie. Zonder dit effect zouden we waarschijnlijk minder economische groei hebben. Als ondernemers naar hun echte capaciteiten zouden kijken in plaats van naar hun eigen ingebouwde te positieve oordeel zouden minder ondernemers besluiten hun droom te realiseren.

Bekend is ook dat projecten systematisch te optimistisch worden ingeschat. In de praktijk gaan ze bijna zonder uitzondering meer kosten en langer duren dan aanvankelijk beloofd. Bij projecten en hun systematische onderschatting speelt trouwens meer. Hier speelt niet alleen het genoemde zelfoverschattings-effect (klinkt ook een beetje als de wens is de vader van de gedachte) maar hier spelen ook simpele belangen. Een consultant die de spreadsheet invult hoopt op een vervolgopdracht, de aannemer wil graag gaan bouwen met zijn mensen, de politicus wil graag een lintje doorknippen en er extra stemmen mee winnen.

Evaluatie

Ga bij het maken van plannen niet alleen op uw eigen oordeel af. Maak gebruik van scenario’s, kijk wat er gebeurt als het minder goed uitpakt dan u nu denkt. Volgens Dobelli moet je met name bij experts oppassen. Bij hen is het overconfidence-effect op hun eigen terrein niet kleiner dan dat van een niet-expert (terwijl het gevaar is dat we er wel meer waarde aan hechten). Haal er een pessimist bij en laat die eens naar het project kijken. En bedenk dat zelfs pessimisten last hebben van het overconfidence-effect. (Maar: u maakt dan wel minder fouten, hoe gaan we om met de lagere economische groei als gevolg hiervan? Misschien moet u gewoon uzelf blijven overschatten maar dan vanuit het nobele streven een bijdrage te leveren aan de economie? Of u bedenkt dat u als enige uw voordeel met deze tip doet, anderen zien hem waarschijnlijk toch weer over het hoofd).

Verwante denkfout

Een verwante denkfout is hierboven al genoemd. Het gaat om het te optimistisch inschatten van de situatie maar niet vanuit een ingebouwd automatisme maar vanuit een specifiek belang. Dit effect heet de incentive-superresponse-neiging en komt onder nummertje 10 in deze serie denkfouten nog aan bod.

Rudy van Stratum