We sloten de tweede aflevering af met de opmerking dat € 100,= nu meer waard is dan € 100,= over 4 jaar. Stel ik krijg elk jaar 2% rente op mijn spaarrekening, dan is € 100,= nu over 4 jaar € 108,=, zelfs een beetje meer als je rente over rente meeneemt. Hoe nemen we dit nou mee als we het hebben over een investering? Er zijn allerlei methoden waarmee je bedragen in de tijd kunt vergelijken zoals de “netto contante waarde” en “eindwaarde”. Wij gaan dit soort begrippen hier niet verder uitleggen, er zijn genoeg sites die dat doen en er is voldoende literatuur over. Hier gaan we in op de vraag wat tijd en geld en rendement met elkaar te maken hebben, tot welke overwegingen dit leidt en wat voor consequenties die heeft voor investeringsbeslissingen.

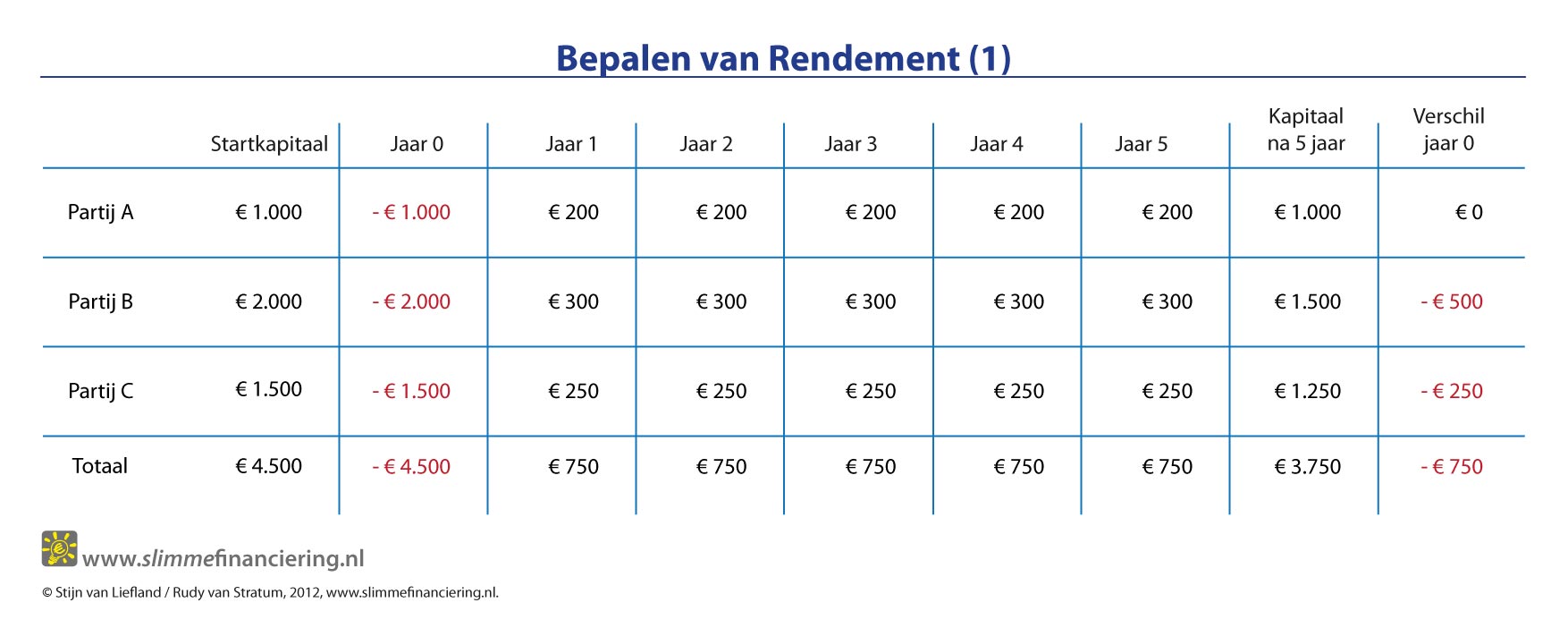

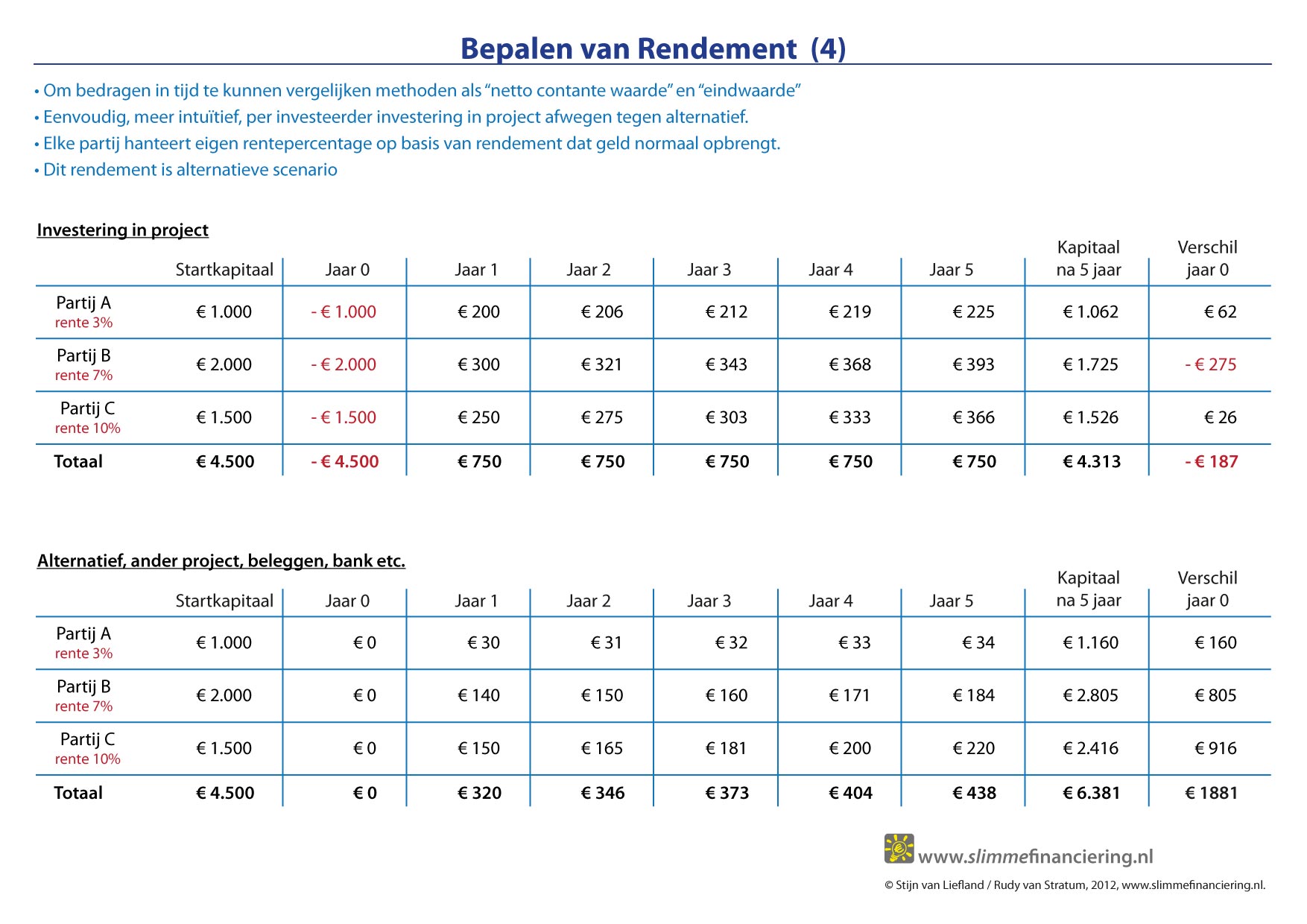

We hebben weer een voorbeeld van een investering van in totaal € 4.500, verdeeld over drie partijen met een looptijd van 5 jaar. Zo op het eerste gezicht leidt deze investering over een periode van 5 jaar tot een verlies van € 750,= over de drie partijen, financieel gezien geen verstandige investering.

Herinvesteren

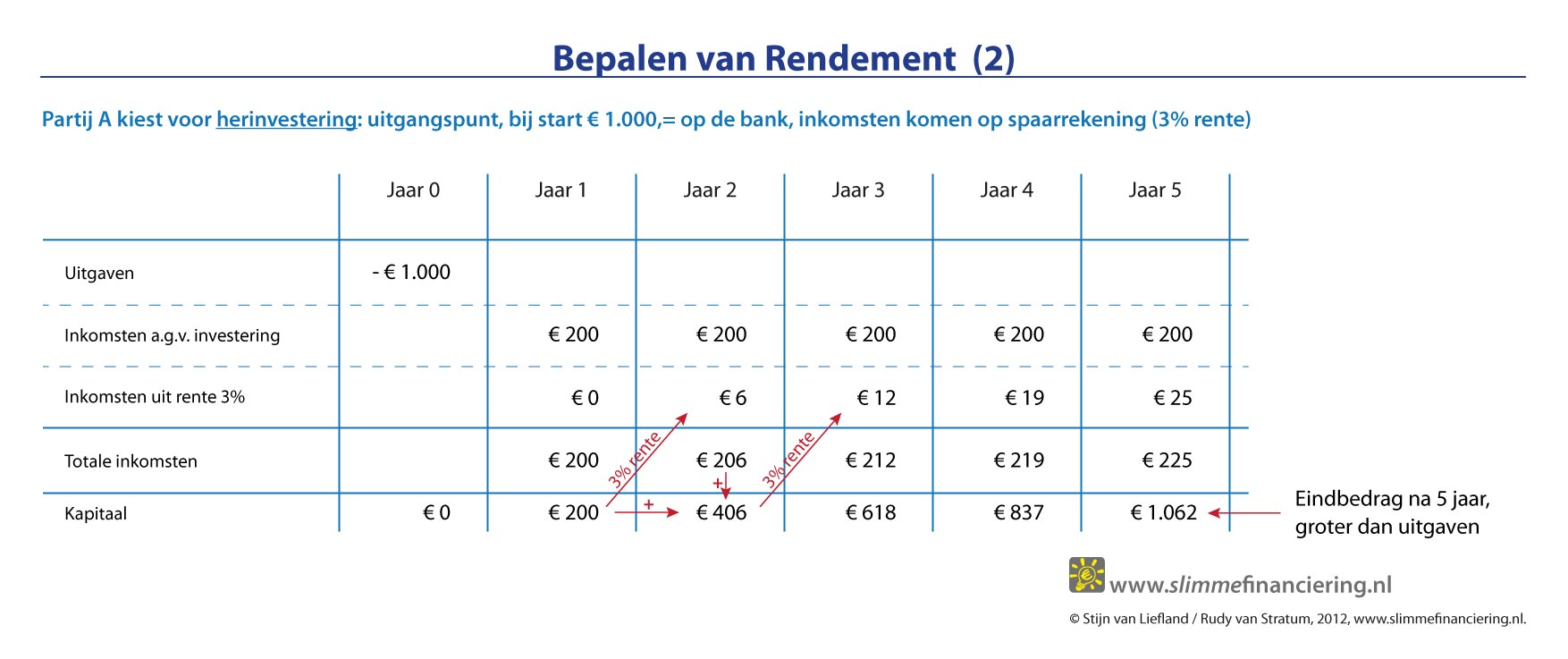

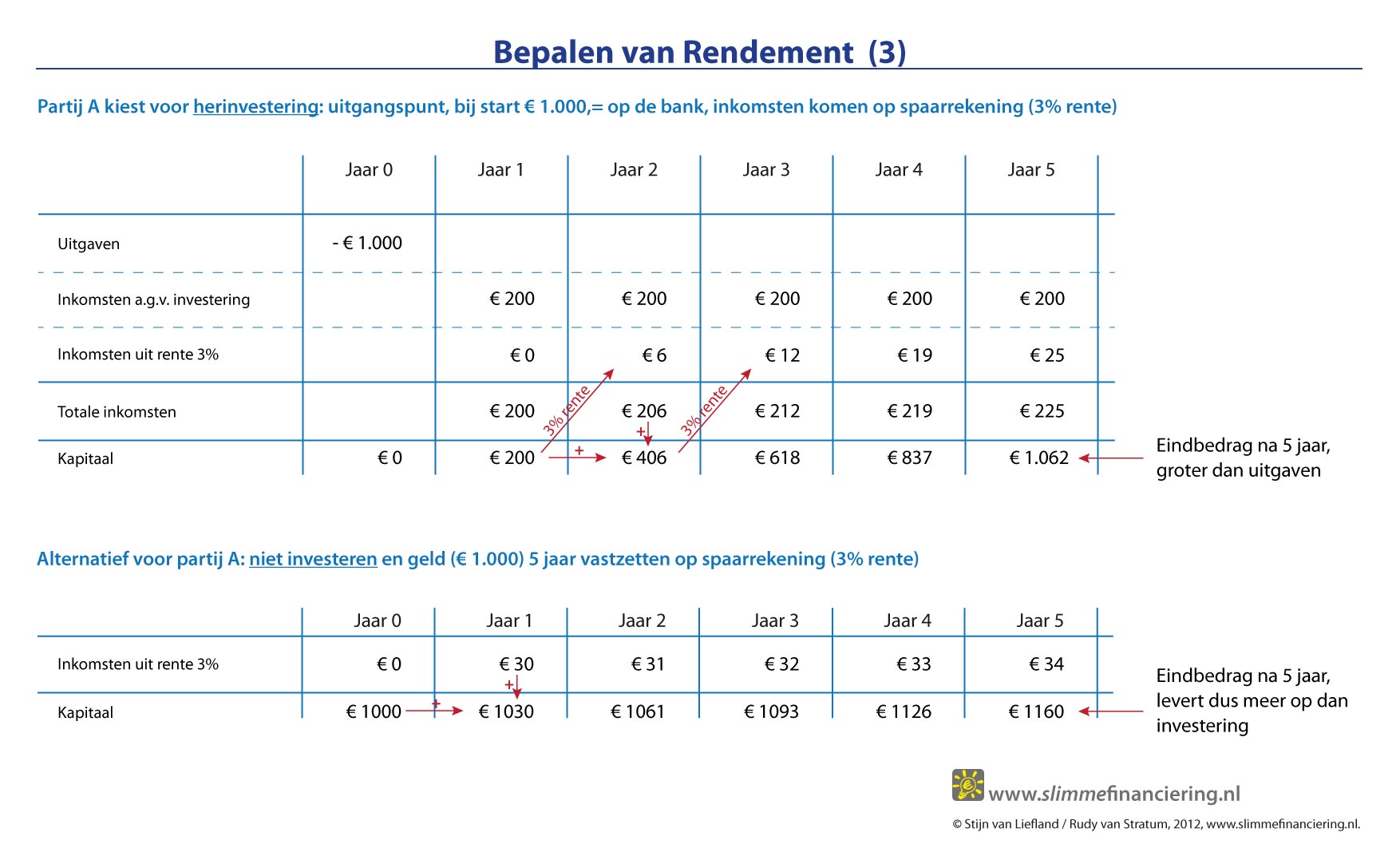

We focussen nu op partij A, deze investeert € 1000,= en de inkomsten bedragen € 200,= per jaar. Na vijf jaar heeft partij A de investering terugverdient (in jaar 0 had partij A € 1.000 op de bank, aan het eind van jaar 5 ook). Partij A heeft echter de optie om het geld dat jaarlijks binnenkomt weer op de bank te zetten of ergens anders te investeren. Als partij A voor de bank kiest ontvangt A elk jaar rente over inkomsten van de jaren daarvoor. Onderstaande figuur laat dit zien, de inkomsten uit jaar 1 (€ 200,=) leveren aan het eind van jaar 2 € 6,= rente op (uitgaande van 3% rente). Aan het eind van jaar 3 ontvang A de gebruikelijke inkomsten (€ 200,=) en rente over het kapitaal dat op de bank staat, inmiddels gegroeid tot € 406,= (€ 200 uit jaar 1, € 200 uit jaar 2 en aan het eind van jaar 2 3% rente over de € 200 uit jaar 1 die het hele jaar 2 op de bank heeft gestaan). Als we zo de hele periode van 5 jaar doorrekenen komen we op een bedrag van € 1.062,=. De investering blijkt voor partij A een stuk gunstiger te zijn dan we aanvankelijk dachten, er wordt in 5 jaar € 62,= verdient.

Alternatieven rendement

Maar, dit verhaal met rente heeft ook een andere kant. We moeten nu ook kijken wat er gebeurt als A besluit om helemaal niets te doen. Figuur laat zien wat er gebeurt als A besluit niet te investeren en het geld gewoon op de bank te zetten tegen een rente van 3%. Na vijf jaar heeft partij A dan € 1.160,=, bijna € 100,= meer dan in het geval A investeert in ons project. Als partij A op basis van financiële argumenten een keuze maakt is duidelijk hoe deze uitpakt.

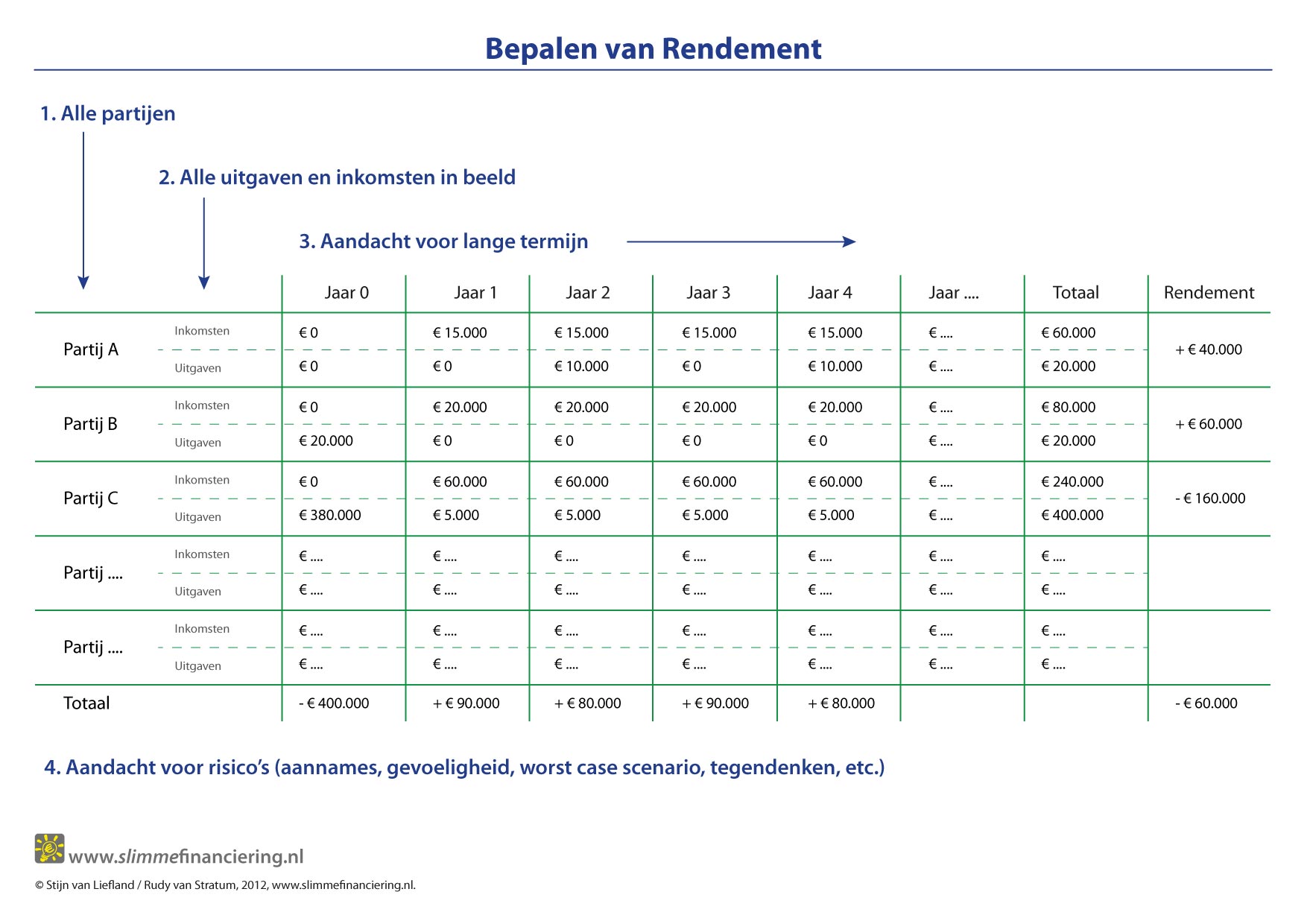

We kunnen dit ook voor alle andere partijen uitrekenen. Onderstaande figuur geeft een overzicht weer voor alle drie de partijen waarbij ze de inkomsten weer opnieuw investeren. Daarnaast is voor elke partij uitgerekend wat een alternatief scenario oplevert. Hierbij is voor elke partij een andere rentepercentage gehanteerd (daarover later meer). Duidelijk is dat het alternatieve scenario de partijen veel meer oplevert dan investeren in een gemeenschappelijk project. Eén ding hebben we daarbij niet meegenomen, de gevolgen van de keuze voor het alternatieve scenario. Het zou natuurlijk kunnen dat één van de partijen extra uitgaven heeft als dit project niet doorgaat. Denk aan schade die kan ontstaan door iets niet te doen of een boete die we moeten betalen als we bepaalde maatregelen aan milieu of natuur niet uitvoeren. Deze kosten moeten we uiteraard ook meenemen en komen als jaarlijkse (of eenmalige) kosten in het overzicht dat we maken over alle partijen.

We kunnen dit ook voor alle andere partijen uitrekenen. Onderstaande figuur geeft een overzicht weer voor alle drie de partijen waarbij ze de inkomsten weer opnieuw investeren. Daarnaast is voor elke partij uitgerekend wat een alternatief scenario oplevert. Hierbij is voor elke partij een andere rentepercentage gehanteerd (daarover later meer). Duidelijk is dat het alternatieve scenario de partijen veel meer oplevert dan investeren in een gemeenschappelijk project. Eén ding hebben we daarbij niet meegenomen, de gevolgen van de keuze voor het alternatieve scenario. Het zou natuurlijk kunnen dat één van de partijen extra uitgaven heeft als dit project niet doorgaat. Denk aan schade die kan ontstaan door iets niet te doen of een boete die we moeten betalen als we bepaalde maatregelen aan milieu of natuur niet uitvoeren. Deze kosten moeten we uiteraard ook meenemen en komen als jaarlijkse (of eenmalige) kosten in het overzicht dat we maken over alle partijen.

Zoals gezegd hebben we voor alle partijen een andere rentepercentage gehanteerd. Dit percentage zegt iets over het rendement dat de partij normaal gesproken over haar geld maakt, of in ieder geval wil maken. Voor de ene partij is dat rendement niet zo belangrijk (overheid, non profit) voor andere wel. Het is belangrijk dit vooraf in beeld te hebben. Een ondernemer mee laten betalen aan een investering die een rendement van 8% oplevert lijkt heel aantrekkelijk. Maar, als die ondernemer weet dat er ook investeringsmogelijkheden zijn met een rendement van 10% (bijvoorbeeld personeel vervangen door een machine) dan is 8% financieel gezien minder aantrekkelijk.

Zoals gezegd hebben we voor alle partijen een andere rentepercentage gehanteerd. Dit percentage zegt iets over het rendement dat de partij normaal gesproken over haar geld maakt, of in ieder geval wil maken. Voor de ene partij is dat rendement niet zo belangrijk (overheid, non profit) voor andere wel. Het is belangrijk dit vooraf in beeld te hebben. Een ondernemer mee laten betalen aan een investering die een rendement van 8% oplevert lijkt heel aantrekkelijk. Maar, als die ondernemer weet dat er ook investeringsmogelijkheden zijn met een rendement van 10% (bijvoorbeeld personeel vervangen door een machine) dan is 8% financieel gezien minder aantrekkelijk.

Conclusies rendement

- Op de een of andere manier moeten we bij het bepalen van rendement rekening houden met de tijd, geld nu is meer waard dan geld over een aantal jaar. Een eenvoudige manier is de investering te vergelijken met een alternatief.

- Als we ons voorstel vergelijken met een alternatief scenario moeten we ook de kosten meenemen die we moeten maken als ons project niet doorgaat (bijvoorbeeld schade of een boete).

- Wat een voldoende rendement is bepaalt elke partij zelf, op basis van alternatieven en rendement dat in het verleden gehaald werd.