Na me gisteren te hebben verbaasd over de constatering dat het privé leasen van een auto soms goedkoper kan zijn dan aanschaf met eigen geld, nu een verdieping op onderdelen.

Reactie auteur BD

Paul Bots heeft me van wat extra achtergrondinformatie voorzien (waarvoor dank!). De kosten van het zelf kopen van een auto heeft hij berekend met een spreadsheet die van een autowebsite afkomstig is. Ik kan nu de opbouw van de calculatie volgen en daar mee experimenteren. Daarover zo meteen meer.

De maandkosten van private lease komen van de betreffende autodealer of importeur (hier dus: Volkswagen). Ondanks dat je in de webcalculators zelf vinkjes kunt zetten, krijg je geen inzicht in de achterliggende aannames bij de berekening. Met name de gehanteerde restwaarde van de auto (zo mailt ook Paul Bots mij) is uitermate belangrijk voor de einduitkomsten.

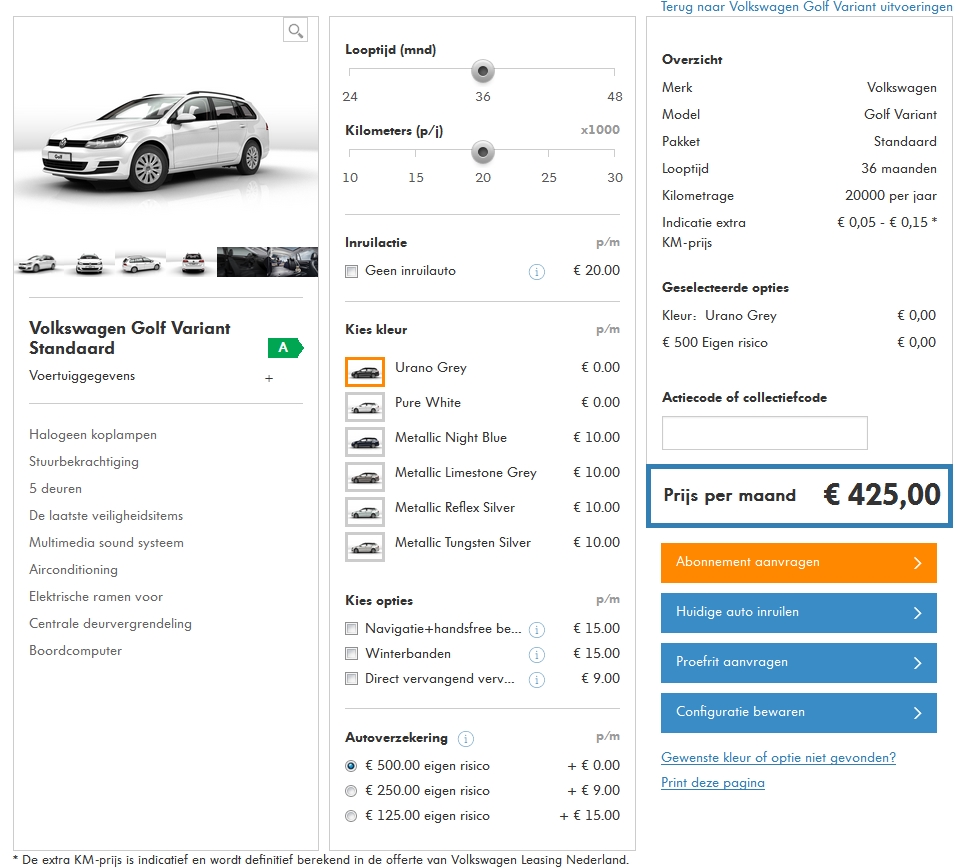

Bij Volkswagen krijg je bij het kiezen voor een VW Golf Variant bij 3 jaar en 20.000 km/jr onderstaande uitkomst te zien:

Hier komen de brandstofkosten (bij de gekozen aanname van 1:18 verbruik, ongeveer € 150 per maand) nog bij. Zover ik kan zien zit er verder alles al in (garage, banden, motorrijtuigenbelasting, pechhulp). Ik kom dus op € 575 per maand uit, het artikel van gisteren noemt als bedrag € 613 per maand. Misschien is het daar gekozen automodel wat duurder en/of heb ik toch een kostenpost over het hoofd gezien (een wat hogere literprijs voor benzine kan al de verklaring zijn).

Hier komen de brandstofkosten (bij de gekozen aanname van 1:18 verbruik, ongeveer € 150 per maand) nog bij. Zover ik kan zien zit er verder alles al in (garage, banden, motorrijtuigenbelasting, pechhulp). Ik kom dus op € 575 per maand uit, het artikel van gisteren noemt als bedrag € 613 per maand. Misschien is het daar gekozen automodel wat duurder en/of heb ik toch een kostenpost over het hoofd gezien (een wat hogere literprijs voor benzine kan al de verklaring zijn).

Tot het moment dat iemand uit de sector mij meer kan vertellen over de achterliggende aannames uit de berekening, kan ik hier weinig aan toevoegen. Jammer, want de hoofdvraag van mijn verwondering was: hoe luidt het verdienmodel van de lease-maatschappij? Ook Paul Bots geeft in zijn mail aan dat betere inkoopcondities een belangrijke verklaring vormen.

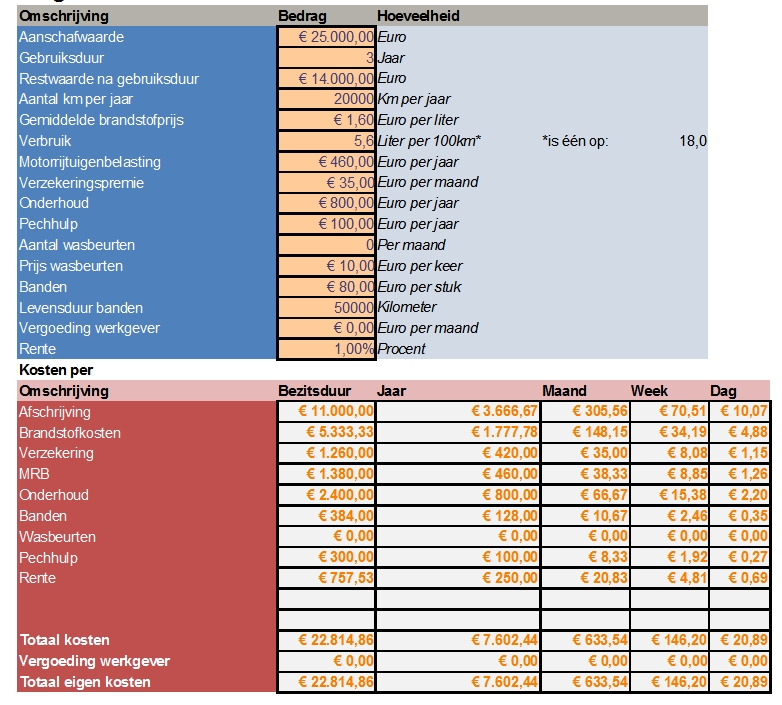

Kosten eigen auto met eigen geld

Het artikel van gisteren kwam met een calculatie van de kosten van zelf een vergelijkbare auto kopen van € 633 per maand. De opbouw van die kosten met bijbehorende aannames is in bijgaand overzicht te zien (ik kon de uitkomst van de auteur op enkele centen na herhalen):

Opmerkelijk is dat ongeveer de helft van de maandkosten bestaan uit de zogenaamde afschrijving op de auto (ruim € 300 op totale kosten van € 633). Ongeveer een kwart van de kosten bestaat uit de benzinekosten (ongeveer € 150 op € 633). De resterende 25% van het maandbedrag bestaat uit diversen zoals verzekering, onderhoud, pechhulp en (gemiste) rente.

Opmerkelijk is dat ongeveer de helft van de maandkosten bestaan uit de zogenaamde afschrijving op de auto (ruim € 300 op totale kosten van € 633). Ongeveer een kwart van de kosten bestaat uit de benzinekosten (ongeveer € 150 op € 633). De resterende 25% van het maandbedrag bestaat uit diversen zoals verzekering, onderhoud, pechhulp en (gemiste) rente.

Juist omdat de afschrijving zo’n groot deel van de kosten uitmaakt is hier wel iets raars aan de hand. De afschrijving wordt simpel berekend door de aanschafprijs met de verkoopprijs (restwaarde) te vergelijken en het bedrag door 3 (jaar) te delen. Dus € 25.000 – € 14.000 gedeeld door 3 jaar. Dat is niet helemaal netjes omdat financieel-economisch gezien een ‘afschrijving’ geen cashflow is.

Vanuit onze ‘slimme financierings’ insteek zouden we de calculatie iets anders doen. Het is vergelijkbaar als hoe we dat eerder deden voor de berekening van het energieneutraal maken van je woning.

Daarom nu de berekening zoals die vanuit ‘bankstanden’ zou gebeuren (in onze optie dus de betere methode). Maar ik zeg er op voorhand bij: er komt ongeveer hetzelfde uit als de benaderingen van de spreadsheet.

Berekening op basis van bankstanden

Even herhalen: het gaat ons om de beslissing wat beter (goedkoper) is, je auto zelf aanschaffen of dat doen via private lease. Van private lease weten we uit de krant dat we € 613 per maand kwijt zijn (met de kanttekeningen die ik in de blog van gisteren al aangaf, met name meerkilometers). Dit bedrag is een echte cashflow, elke maand wordt dit bedrag immers van je bankrekening afgeschreven.

Dus hoe zit het nu met het zelf aanschaffen als alternatief? Om te beginnen moet je dan € 25.000 hebben liggen. Voor het gemak reken ik ook maar in jaren en niet in maanden (als we het nog netter willen doen moeten we echt naar maandbedragen gaan, sterker nog: de tankbeurten zullen op weekbasis plaats vinden).

We hebben een paar didactische trucs nodig. We hebben een ‘referentiesituatie’ waar we mee vergelijken van ‘niets doen’. Als je helemaal niets doet dan heb je gewoon je geld op de bank staan en krijg je elk jaar je rente (van 1%).

Wat ben je nu als je je eigen auto koopt écht kwijt elke maand/jaar? Dat zijn niet de afschrijvingen. En dat is ook niet de rente (je betaalt immers aan niemand rente). We kijken dus echt naar ons saldo op de bankrekening. Als we naar bovenstaand overzicht kijken dan houden we een bedrag over van € 3.685 dat we echt elk jaar uit onze portemonnee zien verdwijnen. Als we nu die auto gekocht hebben voor € 25.000 (van dat gespaarde bedrag) dan resteert ons helemaal niets meer voor de aanschaf van benzine en nieuwe banden. Ik neem dus aan dat we in de referentiesituatie elk jaar een bedrag ontvangen (inkomsten uit werk bijvoorbeeld) van € 3.685.

Nu kunnen we uitrekenen wat er gebeurt als we ‘niets doen’ (de referentiesituatie). We beginnen met € 25.000 en ontvangen na 1 jaar 1% rente, maakt € 25.250 op de bank. Ook krijgen we door inkomsten uit werk € 3.685, en dat maakt na 1 jaar een bedrag van € 28.935. Het jaar daarna krijgen we wederom 1% rente over dit hogere bedrag en wederom € 3.685 en zo verder. Op het einde van de periode van 3 jaar hebben we op de bank staan: € 36.923.

Nu gaan we naar de situatie van zelf een auto kopen. Onze bankstand van € 25.000 gaat direct terug naar 0 euro. Na 1 jaar moeten we alle benzine, onderhoud etc afrekenen voor € 3.685. Toevallig (!) ontvangen we net op hetzelfde moment een zelfde bedrag (uit werk, zie boven). Dus in een flits komt er een bedrag bij en gaat er een bedrag af. Saldo na 1 jaar is wederom 0 euro. Datzelfde verhaal gaat op voor jaar 2 en 3. Op het eind heb je daarom een saldo van 0. Maar omdat je eigenaar van de auto bent, ontvang je natuurlijk de restwaarde. Je zet je auto op marktplaats en ontvangt € 14.000. Dat is wederom een echte bankstand. We zien nu (met terugwerkende kracht) dat het bedrag van € 3.685 aan extra inkomsten zo is gekozen dat in dit scenario steeds bankstanden van 0 Euro resulteren

Het zelf aanschaffen van een auto kost je ten opzichte van ‘niets doen’ dus € 36.923 minus € 14.000, maakt € 22.923. De spreadsheet hierboven komt met € 22.815. Wat dit laat zien is dat je ook met ‘afschrijvingen en rente’ wel globaal goed uitkomt (dat zal bij grotere bedragen en langere perioden overigens steeds minder het geval zijn).

Nu gaan we naar de andere optie: een auto via private lease. In dat geval kunnen we onze € 25.000 dus mooi op de bank laten staan en elk jaar rente ontvangen. Bovendien blijven we natuurlijk ook gewoon die eerder genoemde € 3.685 ontvangen (en ook daar rente over krijgen). Anders is dat we in het geval van private lease elk jaar € 7.356 aan de lease-maatschappij moeten betalen. En natuurlijk ontvangen we in dit geval geen restwaarde voor de auto. Als we dit netjes uitrekenen over de periode van 3 jaar dan resulteert een banksaldo van € 14.634.

De conclusie is dus dat de optie ‘private lease’ tot een hogere bankstand leidt ten opzichte van de optie ‘zelf aanschaffen’ van € 634 (na 3 jaar bij de gekozen aannames). Ook hier geldt weer dat de aanpak van de spreadsheet tot een vergelijkbaar voordeel leidt (daar hadden we een maandelijks voordeel van € 633 – € 613, maakt € 720 per jaar).

Goed: ik sluit niet uit dat veel private-leasers uiteindelijk toch duurder uit zijn vanwege meer- en minder-kilometers (rijden buiten de bundel, vermoedelijk belangrijk deel van het verdienmodel). Ook mensen die eerder willen stoppen of hun rekeningen niet op tijd (kunnen) betalen kunnen van een koude kermis thuis komen. Wie hier meer informatie of achtergronden over heeft: graag naar info@slimmefinanciering.nl

Rudy van Stratum