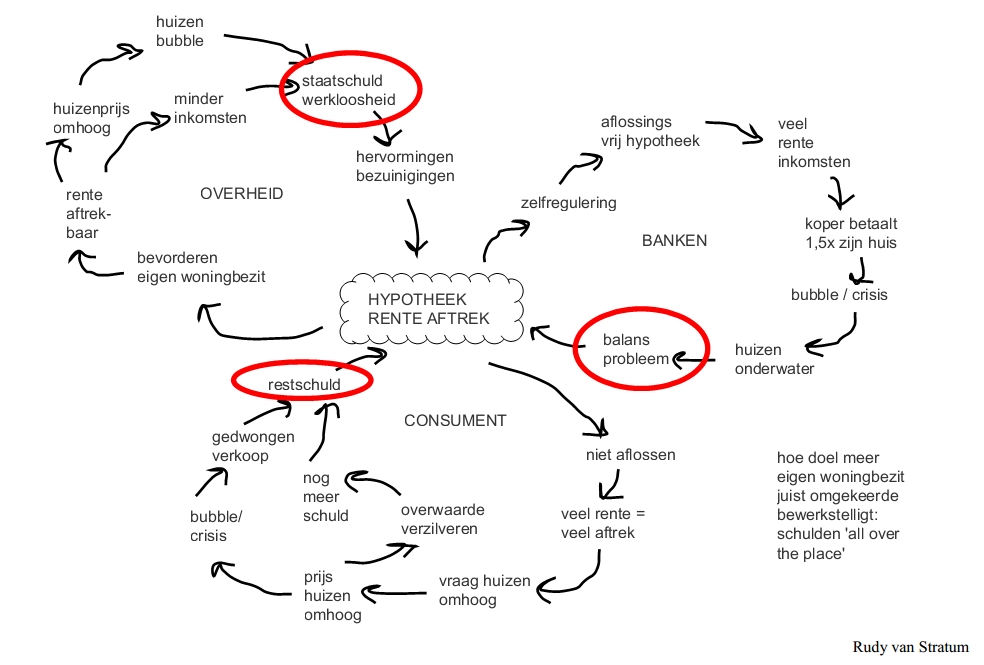

Ik maak dankbaar gebruik van een eindejaars-artikel in de Volkskrant van afgelopen zaterdag. Het artikel geeft een verklaring voor de huizenbubbel zoals we die de afgelopen jaren kunnen zien. Ik heb voor mezelf het artikel samen gevat in een ‘systeem-diagram’. Het is een voorlopige versie, we zullen hier later ongetwijfeld nog op terug komen.

Verklaring

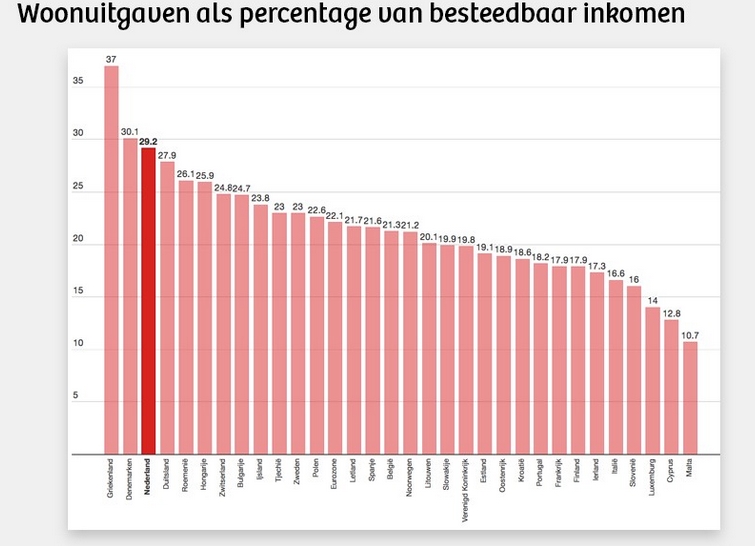

Het probleem is dat de huizenprijzen in Nederland de afgelopen 20 jaar enorm zijn gestegen en nu fors onder druk staan, met alle problemen van dien. Zo’n afgeleid probleem is bijvoorbeeld dat Nederlanders in verhouding veel van hun inkomen uitgeven aan woonlasten, zoals vandaag besproken in ‘De correspondent’:

Het artikel combineert in mijn ogen twee hoofdoorzaken:

– De politieke wens het eigen woningbezit te stimuleren

– De deregulering van de financiële sector

Het lijkt dat de consument/huizenkoper het slachtoffer is maar feitelijk speelt deze natuurlijk ook een belangrijke actieve rol. Huizen zijn van ‘dingen om in te wonen’ verworden tot investeringsobject.

Als belangrijke partijen die met elkaar interacteren in deze elkaar onderling versterkende dynamiek zijn dus te onderscheiden: overheid, banken en consument-koper. De attractor in dit web is (het artikel volgend) de hypotheekrenteaftrek.

Overheid

In vogelvlucht: de overheid wil het eigen woningbezit stimuleren, voert daar op enig moment de hypotheekrenteaftrek voor in (de motivatie hiervoor is overigens veel ruimer, zie het oorspronkelijke artikel), dat leidt uiteindelijk tot goedkopere financiering, tot meer vraag naar kredieten, tot hogere huizenprijzen en uiteindelijk tot een huizenbubbel. De staat krijgt minder inkomsten door in eerste instantie de renteaftrek zelf en later door de gevolgen van het klappen van de bubble (redden van de banken, hogere staatsschuld, werkloosheid).

Banken

De banken krijgen vanaf de jaren 70/80 meer vrijheden en minder controle. Ze springen in op de aftrekbaarheid van rente en komen met nieuwe financiële producten. Met name de aflossingvrije hypotheek (in combinatie met een aanvullende lening die wordt belegd) speelt een rol in de dynamiek. Het belang voor de banken en intermediairs is duidelijk: hoe hoger de leningen, hoe meer rente inkomsten. Uiteindelijk betaalt de consument 1,5 keer zijn huis maar ‘who cares’. De verwachte stijging van de waarde van het huis leidt zelfs tot aanvullende kredieten die consumptief worden besteed (nog meer rente inkomsten). Als de zeepbel dan klapt komen huizen ‘onder water’ te staan en heeft de bank een balans-probleem.

Consument

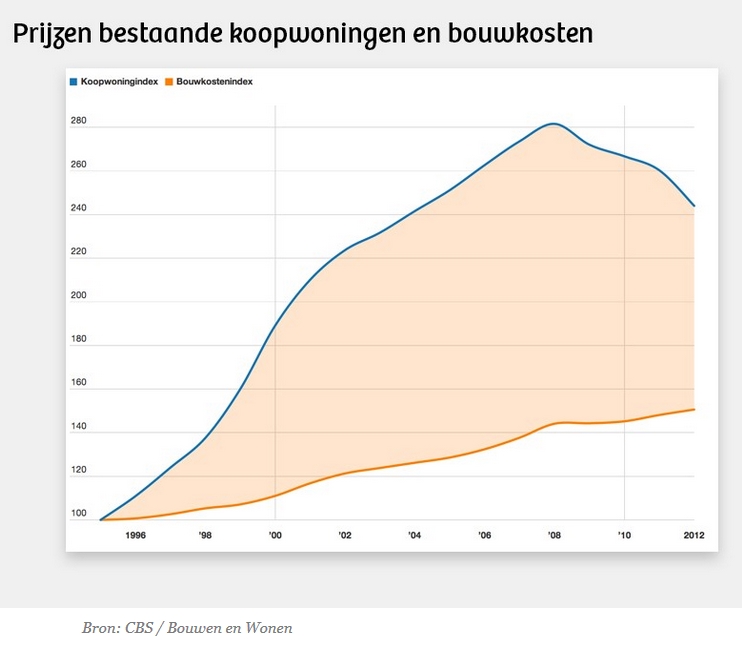

De nieuwe beleggingsconsument hoeft niet meer af te lossen want de huizen worden toch steeds meer waard. Rente betalen is geen probleem want die is aftrekbaar. De uitzondering die nog wil aflossen wordt als ouderwets weggezet en is een ‘dief van de eigen portemonnee’. De vraag naar huizen neemt enorm toe, en daarmee stijgen (bij een beperkt aanbod) de prijzen van de huizen. Het is overigens met name de grondprijs die de onderliggende driver is voor de prijsstijging van de huizen:

Wederom met dank aan ‘De correspondent’ van vandaag. De grondprijs is een ingewikkeld economisch fenomeen in een sterk gereguleerde markt, waar we nu verder niet op ingaan, maar zie voor meer achtergronden ons dossier ‘grondwaarde’.

Wederom met dank aan ‘De correspondent’ van vandaag. De grondprijs is een ingewikkeld economisch fenomeen in een sterk gereguleerde markt, waar we nu verder niet op ingaan, maar zie voor meer achtergronden ons dossier ‘grondwaarde’.

Een ruwe schets

Op de achterkant van een sigarendoosje ontstaat dan de volgende schets:

De ‘grap’ van het plaatje is dat het grote doel van meer eigenwoning bezit onbedoeld precies het omgekeerde effect bewerkstelligt. De overheid eindigt met een hoge schuld, de banken hebben een probleem met hun balans (te weinig dekking, te weinig eigen vermogen) en de ongelukkige koper van een huis eindigt met een mogelijk gedwongen verkoop en een restschuld. Huren is ondertussen ook geen optie want door de ‘scheefgroei-discussie’ zullen de huren de komende jaren ‘marktconform’ worden aangepast (lees: ook in de huren zal een inflatoire bubble-component worden ingecalculeerd). Er zijn voldoende verhalen bekend van gezinnen die gedwongen werden te verkopen en nu een hogere huur betalen dan hun eerdere maandelijkse ‘aflossingsvrije’ betaling aan de bank (en dus: schuldsanering, huursubidie, hogere staatsschuld etc etc).

De ‘grap’ van het plaatje is dat het grote doel van meer eigenwoning bezit onbedoeld precies het omgekeerde effect bewerkstelligt. De overheid eindigt met een hoge schuld, de banken hebben een probleem met hun balans (te weinig dekking, te weinig eigen vermogen) en de ongelukkige koper van een huis eindigt met een mogelijk gedwongen verkoop en een restschuld. Huren is ondertussen ook geen optie want door de ‘scheefgroei-discussie’ zullen de huren de komende jaren ‘marktconform’ worden aangepast (lees: ook in de huren zal een inflatoire bubble-component worden ingecalculeerd). Er zijn voldoende verhalen bekend van gezinnen die gedwongen werden te verkopen en nu een hogere huur betalen dan hun eerdere maandelijkse ‘aflossingsvrije’ betaling aan de bank (en dus: schuldsanering, huursubidie, hogere staatsschuld etc etc).

Rudy van Stratum