Manier 3: slimme financiering vervolg

In de vorige blog in deze serie over MKBA bespraken we twee van de drie mogelijke aanpakken om te rekenen aan een ‘business case’. We bespraken daar de traditionele methode (o.a. de canvasaanpak) en de MKBA-methode. Nu gaan we door (na deel 1) op de derde mogelijkheid die we zelf hebben bedacht en ontwikkeld in de loop van de afgelopen jaren. De aanpak bevat elementen van beide eerder besproken aanpakken.

Nog even de blogs MKB op een rij:

- Introductie (aan de hand van casus luchtvervuiling)

- Achtergronden en aanpak van MKBA (en verschillen ten opzichte van slimme financiering)

- Luchtvervuiling volgens traditionele aanpak en volgens MKBA

- Luchtvervuiling volgens slimme financiering (1e deel)

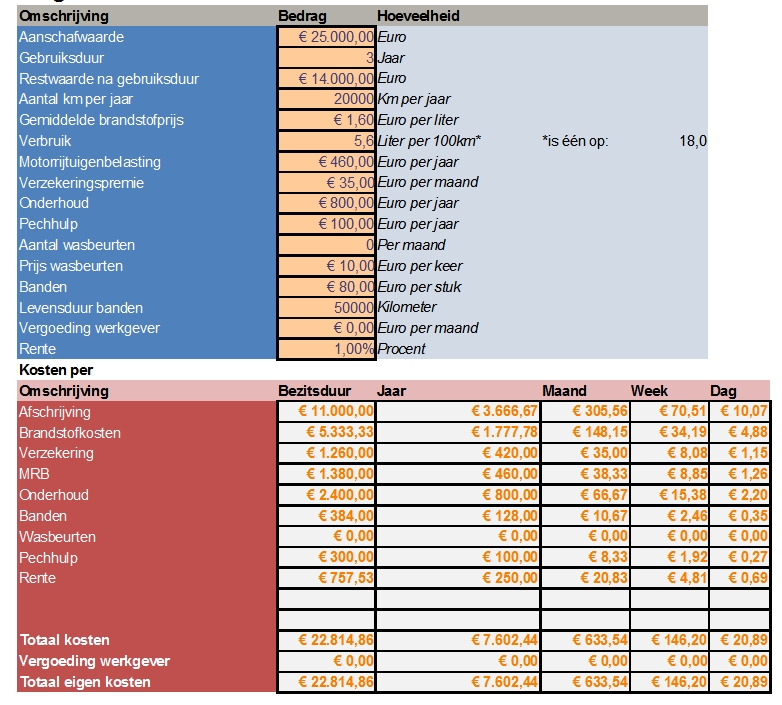

In het 1e deel ging het met name om het in kaart brengen van de cashflows van de verschillende betrokken partijen in een grote rekentabel.

Efficiency-slag

Natuurlijk kan het zijn dat de hele rekentabel over alle partijen laat zien dat de investering nog steeds niet uit kan. De kasstromen zijn gewoon te laag. Dus ook nog als je naar alle ‘stakeholders’ kijkt. Dan zou je kunnen zeggen: deze investering is niet rendabel, dus je moet hem ook niet willen uitvoeren. Een prima conclusie kan dat zijn: stoppen en doorgaan met iets anders. De conclusie om te stoppen is overigens psychologisch een lastige, zie de serie over denkfouten. Maar we hoeven de moed nog niet op te geven, er zijn nog een paar vervolgacties te bedenken.

De eerste stap is om bij al die kasstromen die je in kaart hebt gebracht nog eens goed te kijken of je hier een ‘optimum’ te pakken hebt. Die investering bijvoorbeeld: misschien kan dat handiger, simpeler en goedkoper. Door sneller te werken, eerder met een prototype te komen, een goede deal te sluiten met een toeleverancier etc. Misschien kunnen sommige negatieve kasstromen (ook bij burgers, werkgevers etc) worden voorkomen, ook weer door slimmer in te kopen, meer samen te werken etc. Maar anderzijds: misschien zijn sommige voordelen wel te rooskleurig ingeschat of is het risico (dat ze gerealiseerd gaan worden) te groot.

De boodschap: neem alles nog eens kritisch onder de loep, kan het simpeler en goedkoper of productiever allemaal.

Kwalitatieve effecten in beeld, verborgen kosten

Goed, een keer houdt het natuurlijk op. Als je er nu nog steeds niet bent dan is het in ieder geval een lastig vraagstuk. Maar we hebben nog alleen gekeken naar de echte harde kasstromen en niet naar andere (meer kwalitatieve) positieve en negatieve effecten. Breng dus ook de effecten in kaart die er wel degelijk zijn maar niet altijd in geld kunnen worden uitgedrukt. Misschien wordt je leven dan niet zoveel langer door de investering maar hoest je per dag gemiddeld minder. Of slaap je beter en ben je meer uitgerust (maar pas op: dat leidt weer tot harde Euro’s, want je bent productiever). Dat je prettiger in je vel zit dat is lastig naar Euro’s te vertalen, maar zet het dan maar in je rekentabel erbij met woorden (in kwalitatieve termen).

En misschien zijn er ook verborgen kosten. Kosten waar je zo snel niet aan had gedacht. Als je bijvoorbeeld samen aan een plan werkt, dan ben je misschien wel succesvoller maar je hebt ook meer overleg en vaker ruzie (of juist niet!). En voor al dat overleg moet je vaak ook weer vaker reizen. You get the point: al die overleguren of susgesprekken dat zijn ook kosten. Verborgen kosten. Ook in de tabel zetten.

Nu heb je een tabel met getallen (over alle partijen over een voldoende aantal jaren) en met kwalitatieve effecten en verborgen kosten. Als het totaal saldo negatief is (en het financiële rendement dus onvoldoende) dan kun je een onderbouwde discussie houden over de vraag: ‘zijn al die kwalitatieve voor- en nadelen ons dit bedrag (negatieve saldo) waard, hebben we dat bedrag er voor over?’. Het antwoord op die vraag kan ja of nee zijn natuurlijk. Als het antwoord nee is: niet doen, geen goede investering (blijkbaar). In deze fase begint onze aanpak behoorlijk te lijken op wat MKBA doet (met het verschil dat MKBA met een totaalbedrag komt waarbij alles in geld is uitgedrukt, ook als dat geen cashflows zijn, en slimme financiering de vraag stelt of het harde bedrag in cashflows al die andere kwalitatieve effecten waard zijn).

Maar nog zijn we er niet: fuseren van belangen

Maar stel nu eens dat het financiële saldo (in Euro’s dus) wél voldoende is. Of stel dat het niet voldoende is maar dat de kwalitatieve effecten het toch de moeite waard maken (vinden we, na discussie). Dan is de conclusie dus dat we deze investering moeten uitvoeren want het brengt ons dichter bij ons doel, het levert ons wat op.

Ja, dat klinkt mooi maar nog steeds kan ik het niet uitvoeren (als fabrikant, investeerder) want ik heb het geld niet, ik heb de middelen niet. En de voordelen liggen niet altijd bij mij maar vaak ook bij anderen (burger, overheid etc).

Nu, met de uitkomst van de rekentabel in de hand, kan het onderhandelen beginnen. Er zijn blijkbaar partijen die voordeel halen uit de maatregel. Hard voordeel. Jij heb in principe macht want als jij besluit dat je de maatregel niet gaat uitvoeren, dan halen zij dat voordeel niet binnen. In principe ligt hier dus een mogelijkheid van wederzijds voordeel. Dit is een ingewikkeld proces maar het voordeel is wel dat je nu kunt aantonen dat er in ieder geval iets te halen is en dus ook iets te verdelen.

Stel nu eens dat we er uit komen, dus dat andere partijen in principe bereid zijn iets van hun voordeel af te staan. Dan nog kunnen die anderen zeggen: ja leuk hoor, maar a) ik weet helemaal niet zeker of die voordelen ook echt gaan komen, en b) die voordelen liggen zo ver weg, daar kan ik nu niet zoveel mee, nu heb ik het geld niet.

Constructies

Ja dan is het moment aangebroken om na te denken over constructies. Aha, u bent dus bereid te delen maar u weet niet of dat voordeel ooit uw kant in komt? Laten we dan afspreken als u op moment x die en die condities meemaakt (dus dan zijn ze zeker) dat u op dat moment bedrag y betaalt. Dat leggen we vast in een overeenkomst. U loopt geen risico want als het niet gaat gebeuren dan hoeft er ook niet betaald te worden. Op dat moment heb je dus een belofte op toekomstige harde inkomsten. En op die belofte (van een ander) zou je nu al kunnen lenen. Dus een toekomstige belofte kan zorgen voor een huidige liquiditeit. En zeker: mensen zullen niet zo snel zo’n belofte doen ondanks alle mooie verhalen en kunstige berekeningen. Maar dat is de kunst van het onderhandelen, wie niet waagt die niet wint.

Andere middelen dan geld

We hebben het gehad over harde Euro’s en over de kwalitatieve voor- en nadelen. Maar er is nog meer mogelijk. We wilden een doel bereiken en hadden daar een ingreep voor nodig. Die ingreep kan met Euro’s worden betaald. Dat is de meest logische stap. Maar als mensen of stakeholders overtuigd zijn van het voordeel van de ingreep en ze hebben er nu én in de toekomst het geld niet voor (vaak is dat tegenstrijdig, want we hadden immers uitgerekend dat dat geld er wel zou komen, en anders hadden we nog die constructie)? Maar het gaat lang niet altijd over geld! Het gaat over de middelen in het algemeen die je nodig hebt. Mensen kunnen ook spullen inbrengen of uren inbrengen. Spullen en uren maken het ook mogelijk iets te realiseren. Klinkt raar in deze economie? Vaak blijven zaken betaalbaar (in Euro’s) door de inzet van vrijwilligers. Uiteindelijk gaat het er om of de totale hoeveelheid uren, spullen en geld op het juiste moment beschikbaar zijn. En dan kun je alles bouwen, organiseren etc. Soms willen mensen nu ‘gratis’ werken in ruil voor een aandeel in het toekomstige rendement van de organisatie of onderneming.

En als we ook nu nog steeds niet ‘rond komen’? Dan beginnen we weer helemaal van voren aan. Misschien zijn we iets vergeten? Hebben we een fout gemaakt? En tja, als ook dat niet lukt dan kunnen we met een gerust hart zeggen: deze maatregel of investering gaat er niet komen, misschien was het ook geen goede maatregel. Maar hoe dan ook hebben we er alles aan gedaan en het is desondanks niet gelukt.

Vervolg

We hebben nu voldoende verkend wat MKBA is en waar je het tegen kunt afzetten (mee kunt vergelijken). We gaan de komende blogs een aantal concrete vraagstukken bekijken die met MKBA zijn becijferd. Wat valt ons daarbij op? Wat kunnen we er van leren? Wat mij betreft een ontdekkingsreis, ik weet nu nog niet tegen welke publicaties of voorbeelden ik ga tegenkomen. Suggesties welkom. Onlangs kwam ik een bericht tegen dat mijn aandacht trok (over de winst van het houden van een sportevenement in een grote stad), laat ik die maar als eerste nemen voor de volgende blog.

Rudy van Stratum