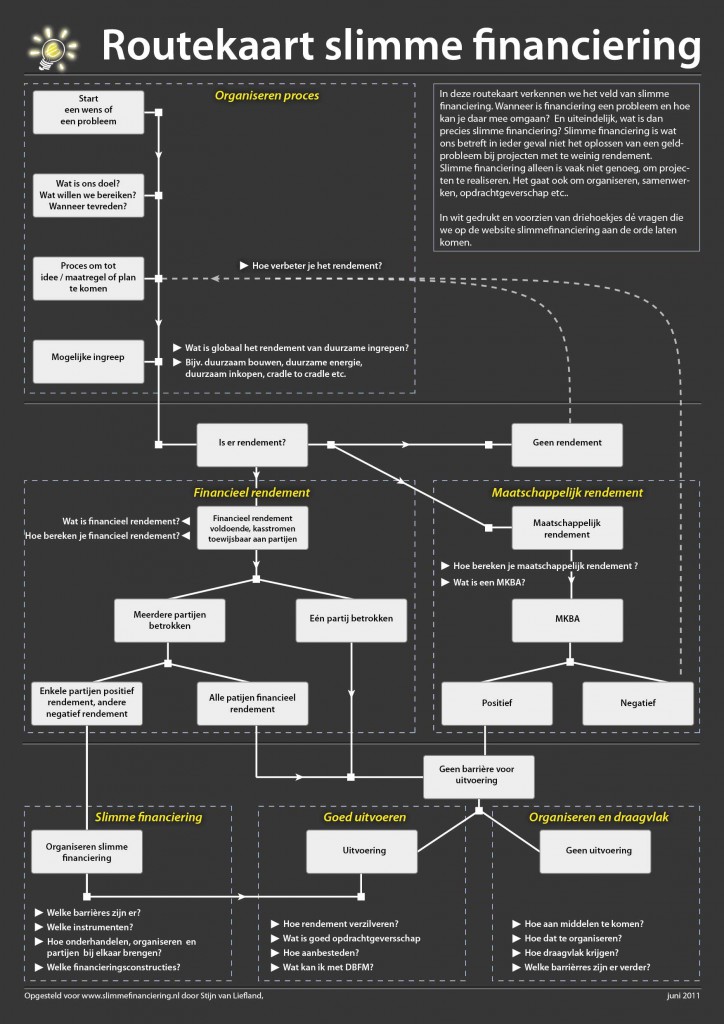

Het is van belang nader te bepalen wat we verstaan onder slimme financiering. Als je op deze zoekterm googlet dan vind je een breed scala aan artikelen. De meest brede interpretatie van slim financieren lijkt te zijn: hoe harken we middelen (geld, partijen) bij elkaar om dingen voor elkaar te krijgen die goed zijn voor de maatschappij en die ondertussen toch niet worden uitgevoerd. Vaak gaat de discussie bij die brede interpretatie over subsidies en fondsenwerving. Een dergelijke brede interpretatie staan wij hier niet voor.

Het is van belang nader te bepalen wat we verstaan onder slimme financiering. Als je op deze zoekterm googlet dan vind je een breed scala aan artikelen. De meest brede interpretatie van slim financieren lijkt te zijn: hoe harken we middelen (geld, partijen) bij elkaar om dingen voor elkaar te krijgen die goed zijn voor de maatschappij en die ondertussen toch niet worden uitgevoerd. Vaak gaat de discussie bij die brede interpretatie over subsidies en fondsenwerving. Een dergelijke brede interpretatie staan wij hier niet voor.

Ik wil de discussie over de definitie van slimme financiering wel van een voorzet voorzien. En ik wil een koppeling aanbrengen met het begrip duurzaam. Mijn stelling is:

Duurzaam betekent positief voor het grotere geheel op de langere termijn. In een iets meer economisch getint jargon: iets is duurzaam als het een positief rendement genereert gesommeerd over meerdere partijen en een langere tijdshorizon. We doen dus alleen iets als het een positief rendement genereert, dat klinkt in mijn oren bijna als een tautologie. Omgekeerd: een negatief rendement in deze termen betekent dus dat het niet duurzaam is en dus doen we ook niet. Ook niet als er een subsidie is of een fonds of wat dan ook, gewoon niet doen. Slimme financiering is geen issue in zo’n geval.

We zoomen nog wat dieper in op de mogelijkheden. Stel dat het rendement positief is en een voorstel dus duurzaam van karakter is. Dan kan het gaan om een positief rendement in puur financiele zin of om een positief rendement in bredere zin. In financiele zin: terug te herleiden tot concrete cashflows in de tijd die aan een partij toevallen. In bredere zin: dan kan het gaan om voordelen die ofwel niet goed in geld zijn uit te drukken ofwel niet duidelijk aan een bepaalde partij toevallen (maar aan de maatschappij in het algemeen). Het is niet altijd even makkelijk om te bepalen of iets wel/niet in geld is uit te drukken. Soms zijn zaken die niet in geld uitgedrukt lijken te kunnen worden dat bij nader inzien toch wel. Bijvoorbeeld: het aantal verkeersslachtoffers per jaar. Hoe dan ook, in het geval van een breder rendementsbegrip kom je al snel terecht op het terrein van de Maatschappelijk Kosten Baten Analyse, oftewel de MKBA. Als projecten die in termen van de MKBA een positief rendement hebben desondanks niet uitgevoerd worden dan is de discussie over hoe je dan die middelen toch bij elkaar krijgt onderdeel van slimme financiering. Subsidies etc horen hier dus ook thuis.

Stel dat het rendement positief is in de puur financiele zin (let op: maar bovendien ook positief in de bredere zin, we willen niet dat we een maatregel stimuleren die eng financieel rendeert maar per saldo zoveel negatieve bij-effecten genereert dat die niet meer duurzaam is), dan kun je weer een onderscheid aanbrengen. Gaat het over een positief rendement bij een beperkt aantal partijen die ook over de beslissing over doorgang van het project gaan of gaat het om een complexer geheel met meerdere partijen en een grotere diffusere tijdshorizon.

In het laatste geval: slimme financiering gaat over het verzinnen van financieel-economische of juridische arrangementen en convenanten die het totale voordeel over partijen en in de tijd zodanig herschikken dat alle partijen er beter van worden. Misschien zou het hier slimme onderhandeling moeten heten, maar zoals gezegd wat mij betreft onderdeel van deze website over slimme financiering.

In het eerste geval, dat er sprake is van een positief financieel rendement bij het beperkte aantal partijen ‘at the table’, kun je wederom een onderscheid maken. Is er sprake van een liquiditeitsprobleem op korte termijn of niet. Als er sprake is van een liquiditeitsprobleem dan is slimme financiering het vinden van een antwoord op de vraag hoe je dit liquiditeitsprobleem kan overbruggen. Bijvoorbeeld door een partij die het goede idee heeft te koppelen aan de partij die een surplus aan cash heeft en nog een renderende investering zoekt en aan een partij die garant kan of wil staan mocht dat nodig zijn (een partij die zekerheden biedt).

Tenslotte houden we dan het geval over dat een beperkt aantal partijen een positief rendement kan genereren, zelf over de beslissing gaat en dat er geen liquiditeitsprobleem is. Theoretisch bezien zou er dan eigenlijk helemaal geen probleem moeten zijn. Gaat zo’n project desondanks toch niet door (anders hoeven we het er ook niet over te hebben) dan is nader onderzoek nodig naar deze paradox: wat zijn de belemmeringen die klaarblijkelijk aanwezig zijn en hoe kunnen we die belemmeringen slechten. Ook dat is wat mij betreft onderdeel van het thema slimme financiering.