In de vorige blog is een analyse te vinden van het betoog van ‘Piketty-killer’ en Belgisch rechtsgeleerde Marc De Vos. Ik gaf aan dat ik de reactie van elite-deskundige Jos van Hezewijk op datzelfde interview hier ook zou posten. Jos en ik mailen af en toe over onderwerpen die ons beiden boeien. In dit specifieke geval (van het interview in de Volkskrant) gaf hij mij een uitgebreide reactie retour die ik van hem integraal mag overnemen.

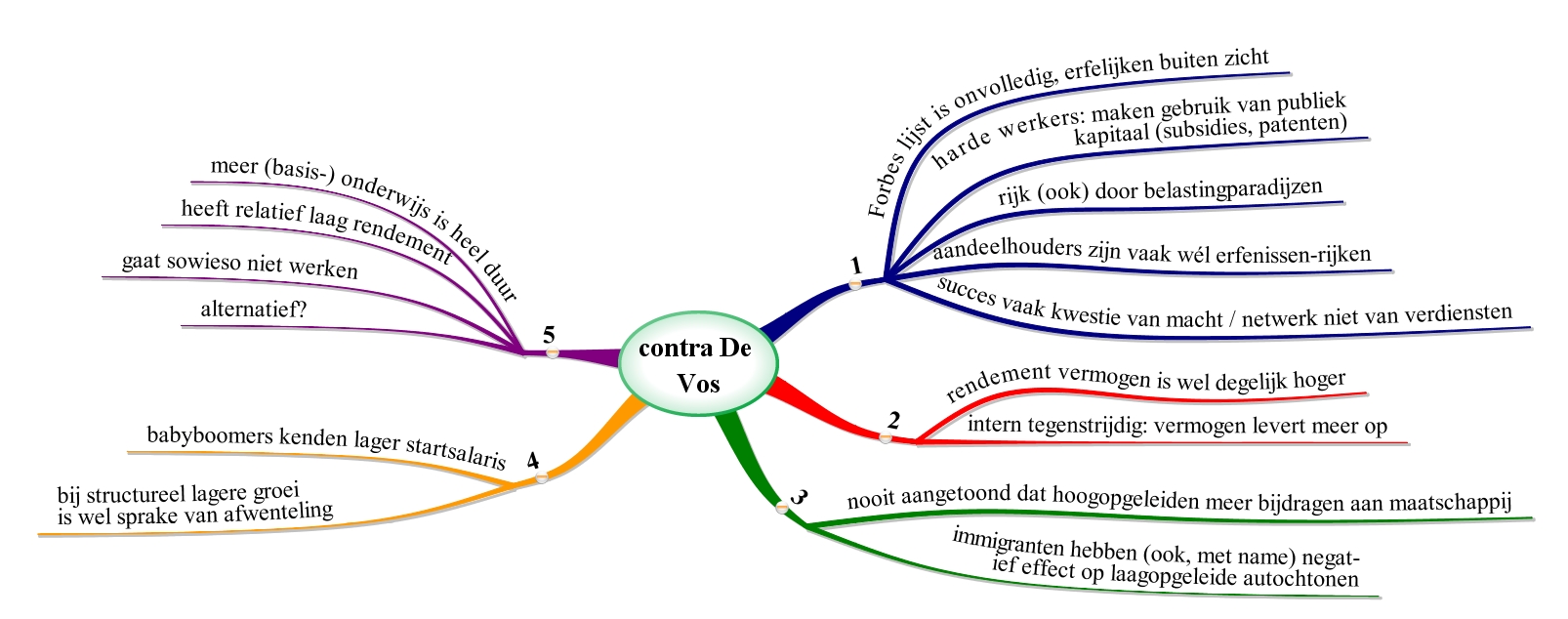

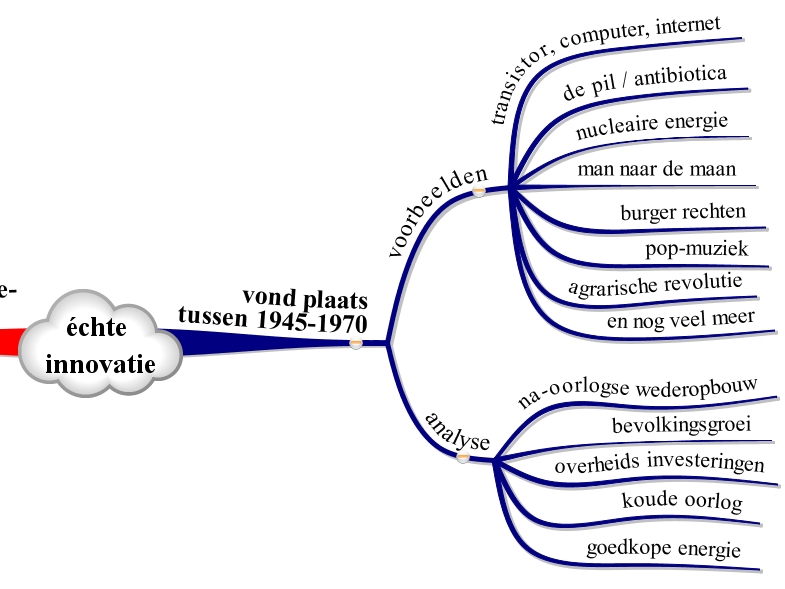

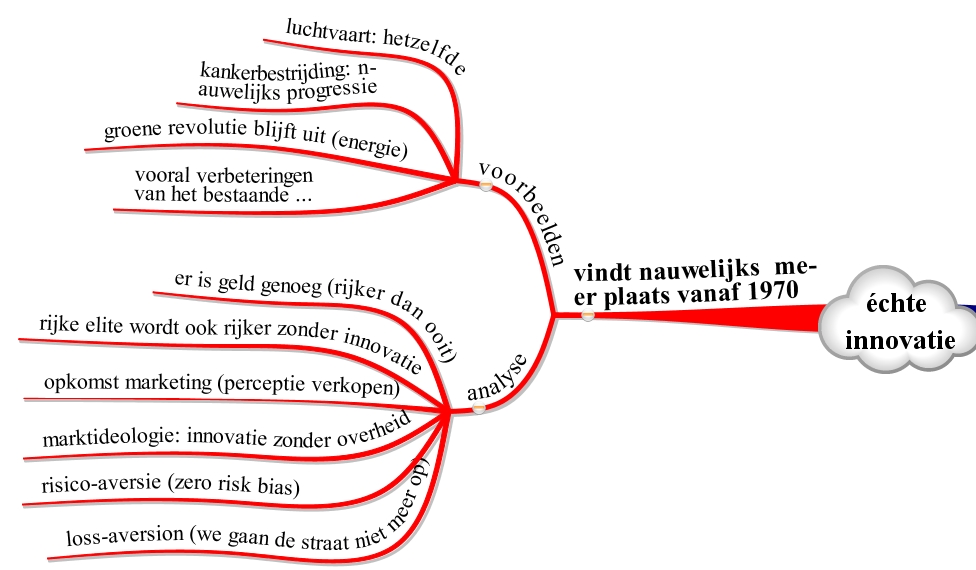

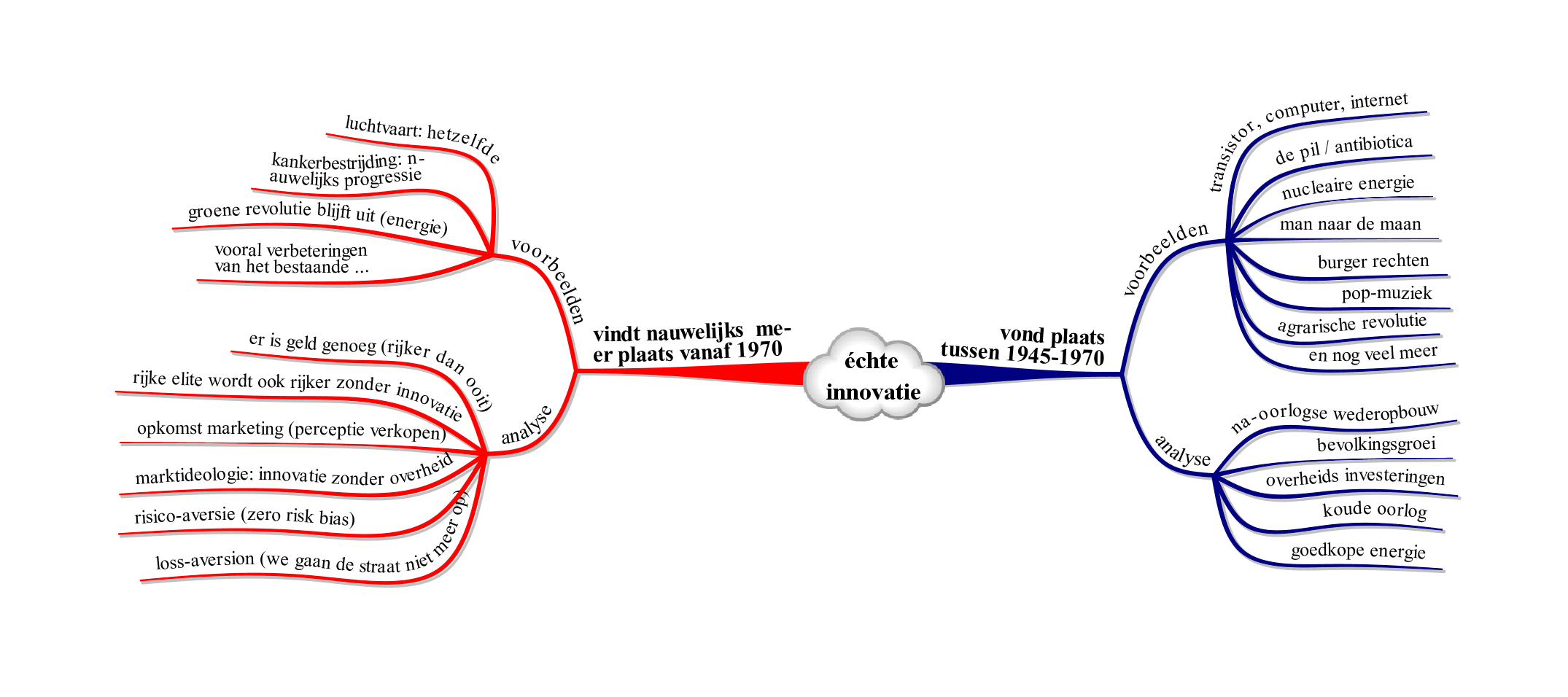

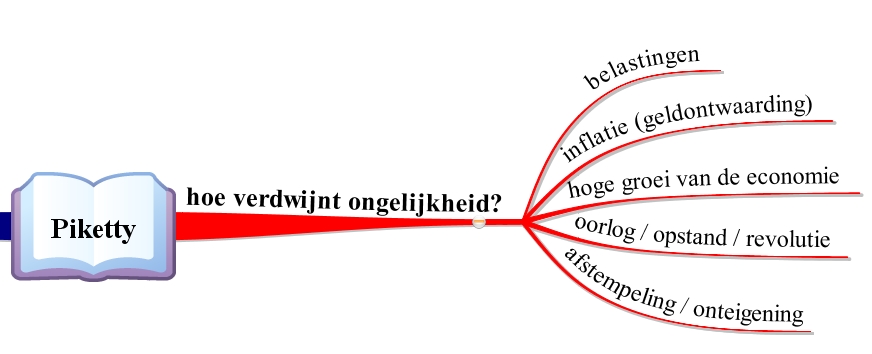

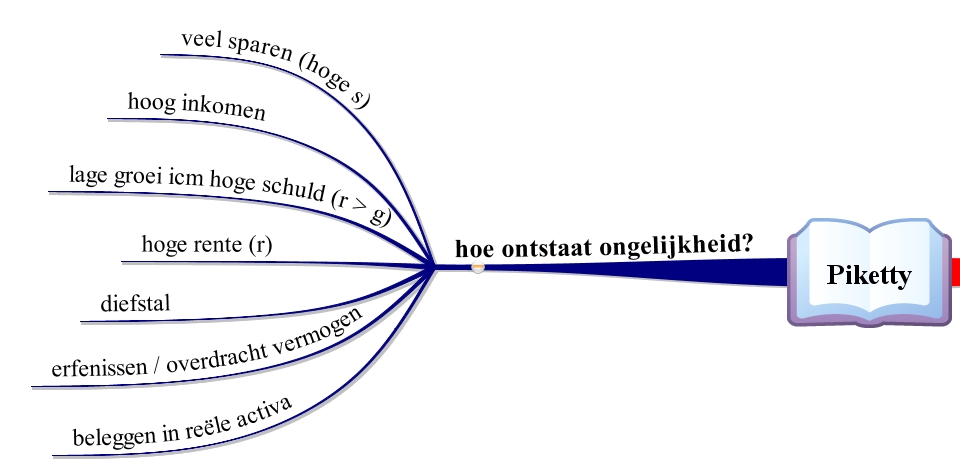

Wat ik aan de reactie toevoeg is dat ik wederom een mindmap van de punten van Jos heb gemaakt. Ik heb daarbij dezelfde structuur van de eerdere mindmap aangehouden zodat beide blogs naast elkaar in dezelfde structuur gelezen kunnen worden.

Reactie van Jos van Hezewijk

Beste Rudy,

Volgens mij zit het betoog van De Vos vol tegenstrijdigheden.

- De Vos kan wel denken dat tegenstelling arbeid – kapitaal niet

meer van deze tijd is, maar Piketty heeft duidelijk aangetoond dat

er een behoorlijk verschil zit tussen het rendement van kapitaal en

arbeid. Ik vond het verschil overigens niet zo groot, hoewel het

geaccumuleerd wel zwaarder gaat wegen en vooral, omdat relatief het

meeste vermogen van arbeiders op gaat aan vaste lasten.- Hij vergist zich in de Forbeslijst, want daarop staan nu juist

nauwelijks de Amerikaanse “erfenis miljonairs”, want die kunnen ze

niet goed traceren en durven ze niet te publiceren. Ik schat dat

dat evenals in NL 2/3 zou moeten zijn.- Zuckerberg en consorten zijn nu juist rijk geworden met gratis

research en patenten van de Amerikaanse universiteiten en regering,

hebben veelal kapitaal gemaakt met een strategie van oligopolie en

stallen van kapitaal op belastingparadijzen. Bovendien hebben zij

vooral de aandeelhoudende “erfenis rijken” rijker gemaakt. Dus het

gaat wel degelijk om “erfenis miljonairs”. Verder is hoger inkomen

altijd een kwestie van macht en heeft weinig te maken met

verdienste.- Ik ben het overigens niet eens met Piketty dat het kapitaal

vooral geërfd is. Dat is een domme masculiene benadering. Het is

weliswaar dezelfde familienaam, maar er zijn iedere generatie 50%

nieuwe genen van vrouwen ingekomen. Dus helemaal niet meer dezelfde

familie. Bovendien verwateren die familiekapitalen door erfenissen,

als ze al niet voortijdig ingepikt zijn door slimmere lieden of

weggevallen door faillissementen.- Nu is het ook weer niet zoals De Vos stelt dat er veel goede

ongelijkheid is, want de vermogens blijven wel voornamelijk in

eenzelfde klasse. Waardoor voor velen er geen gelijke startpositie

is.- Merkwaardig genoeg vindt hij wel dat iedereen in eenzelfde

startpositie gebracht moet worden. Dat vind ik in principe ook,

maat hij vergeet dat daarmee enorme kosten zijn gemoeid. Ik denk

dat de budgetten van basisonderwijs verdriedubbeld moeten worden.

Geen probleem overigens, want dat kunnen we zo bij het hoger

onderwijs weghalen, want dat is vele malen minder rendabel. Maar ik

denk niet dat ooit geld op tafel komt om de startpositie gelijk te

maken.- Volgens mij doet zijn verhaal over tweeverdieners en scheidingen

nauwelijks iets af aan de gezinsvergelijking. Het is eerder een

uitwerking van welke gezinnen onderaan staan.- Met die vrouwenemancipatie gaat ie helemaal de fout in. Vroeger

waren er gewoon bijna geen studentes.- Ik denk niet dat uit vrije wil hoogopgeleid trouwt met

hoogopgeleid en laagopgeleid met laagopgeleid. Door niet gelijke

startposities drijven ze al voor de huwelijksleeftijd volkomen uit

elkaar.- Ik denk niet dat lager opgeleiden in staat zijn om hun kinderen

een veel betere opvoeding te geven. Bovendien zal het niet zoveel

lonen.- Hij gaat er ongefundeerd van uit dat intelligente mensen

waardevoller zijn voor de samenleving. Hier komt dus de aap uit de

mouw. Dit is nog nooit wetenschappelijk aangetoond. Integendeel zou

ik zelfs zeggen onder verwijzing naar mijn essay over de

verlichtingskerk. Het is gewoon machtsmisbruik.- Hij vergeet dat immigratie vooral ook heel slecht uitpakt voor de

veel grotere groep van laagopgeleide autochtonen.- Cultuur is wel veel onderzoek naar gedaan, maar daar is men nooit

goed uitgekomen. Maar belangrijk is dat Azië 2/3 van de

wereldbevolking is en dus veel meer te bieden heeft, dat ze in

cultuur enz. veel meer op blanken lijken en een 3x zo hoge

startpositie heeft dan de Afrikanen. Overigens verdienen de Aziaten

in de USA zelfs al meer dan de blanken.- Schulden hebben nu juist sterk in het voordeel van de

kapitalisten gewerkt.- Als tijd je weinig oplevert dan neem je natuurlijk gemakkelijker

vrije tijd.- Dat babyboomers meer hebben geprofiteerd en op kosten van latere

generaties is nooit aangetoond en ook hier komen geen cijfers op

tafel. Ook deze zogenaamde babyboomers uit de veertiger en

vijftiger jaren hebben crises meegemaakt en zijn bovendien begonnen

met een loon dat 1/3 was van de latere beginners op de

arbeidsmarkt. Bovendien wordt steeds de demografische vergissing

gemaakt dat in NL (en Ierland) de situatie geheel anders is dan

elders. In NL zijn de meeste babyboomers geboren in de zestiger en

zeventiger jaren. En tenslotte is van begin af aan om heel goede

redenen afgesproken om de pensioenen deels te betalen uit de

actuele premies. Anders zouden namelijk de premies 3x hoger moeten

zijn. Dit kan wel een probleem worden als de economische groei

structureel op een lager pitje komt te staan.Groetjes, Jos

Mindmaps

Ik kom tot de volgende mindmap van de (meeste) punten die Jos opsomt. Voor de vergelijkbaarheid en consistentie herhaal ik daaronder ik de mindmap uit de eerdere blog.

Het blijft jammer dat we hier geen volledige (onbetaalde) versie van de bron (auteur van het interview: Jonathan Witteman, VK 24 oktober 2015) mogen opnemen.

Rudy van Stratum