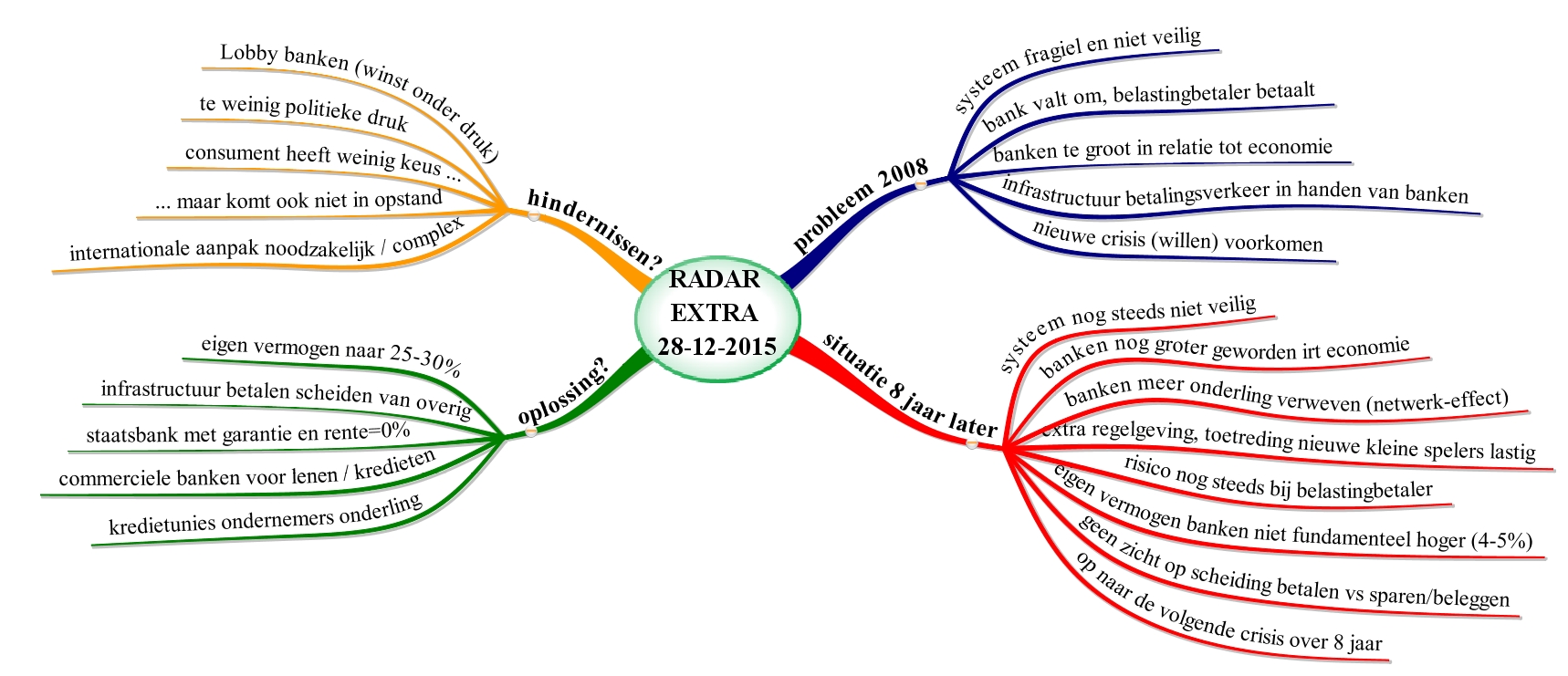

Alweer bijna twee weken geleden (28 december 2015) was er een uitzending van Radar Extra te zien die een aardig beeld gaf van waar we nu staan na de financiële crisis van 2008. Dus 8 jaar later: welke lessen hebben we geleerd? Ik vond de uitzending de moeite waard om een poging te doen de kern van de boodschap samen te vatten in een mindmap. Wat u hieronder leest is dus grotendeels letterlijk in de betreffende uitzending terug te luisteren/zien. Ik vermeld hier de link naar de uitzending zelf maar de praktijk leert dat zo’n link na enkele weken niet meer werkt.

Ik heb de inhoud van de uitzending opgeknipt in vier ‘hoofdstukken’:

- Het probleem in 2008

- De situatie 8 jaar later (2016)

- Is er een oplossing?

- Waarom lukt het niet?

Onderaan treft u de samenvattende mindmap aan met deze vier hoofdstukken als ‘armen’ in de map.

Probleem 2008

Wat was eigenlijk het probleem in 2008? Dat we te maken hebben met een fragiel en kwetsbaar financieel-economisch bouwwerk. Economisch deden we het goed in de jaren vóór 2008 maar blijkbaar zat er iets in het systeem waardoor het zomaar uit kon zijn met de pret. Die fragiliteit zit met name in de financiële sector. Of nog simpeler gezegd: het probleem zit met name bij de banken. De banken zijn in relatie tot de nationale economie (te) groot. In de uitzending is de uitspraak te horen: het is niet een land met een bank maar een bank met een land. Omdat de banken zo groot zijn is de hele economie in sterke mate afhankelijk van het presteren van die banken. Als een grote bank omvalt dan hebben we kortom allemaal een probleem. En hoe zit het dan met een wat kleinere bank? Eigenlijk is ook dat een probleem. Door de toenemende onderlinge vervlechting van banken (en de reële economie) kan het omvallen van een kleinere bank een domino-effect op gang brengen waardoor er alsnog sprake is van een ‘meltdown’.

Kortom: de situatie is niet veilig.

Maar het gaat nog een spade dieper. Je zou kunnen zeggen: jammer dat het dan een keertje wat minder gaat, dat is de prijs die je moet betalen. Het is een correctie die erbij hoort en die wel weer wegebt. Nee, er is meer aan de hand. Banken hebben (ook) een nutsfunctie. Banken zijn verantwoordelijk voor de goede werking van het betalingsverkeer. Hoe je je salaris ontvangt, hoe je winkelt, hoe je je belasting betaalt: alles gaat via overboekingen via banken. Als die kleine of grote banken omvallen dan valt de hele economie stil, dan kunnen we nagenoeg niets meer doen. We kunnen het ons niet permitteren dat die banken uitvallen. Omdat ze verantwoordelijk zijn voor onze financiële infrastructuur. In de uitzending wordt de vergelijking gemaakt met ons wegennet. Als een grote transportondernemer failliet gaat dan kunnen we nog steeds gebruik blijven maken van de wegen. Maar als een bank failliet gaat dan kunnen we ook niet meer betalen. Velen constateerden na 2008 dat het betalingsverkeer een publieke functie is en dat het vreemd is dat een commerciële onderneming die failliet kan gaan daar verantwoordelijk voor is.

Maar nog zijn we er niet. Die bancaire onderneming kán helemaal niet failliet gaan! Want precies omdat die publieke functie in haar pakket zit, kunnen we ons dat niet veroorloven. En daarom moet de overheid (de belastingbetaler) de bank redden mocht het fout gaan. En daarom ook liggen de economische prikkels op de verkeerde plek. Het systeem lokt als het ware een meltdown uit. Bankiers worden beloond voor succes en niet gestraft voor mislukking. Ook consumenten/spaarders doen in dit spel mee doordat de overheid bankgaranties tot € 100.000 biedt: normaal zou een bank die meer rente biedt op je spaargeld meer kans hebben om failliet te gaan, maar dat is door de overheids-bank-garantie geen beletsel om toch over te stappen naar die meer risicovolle bank. We willen juist banken die wél failliet kunnen gaan. Maar dan zonder schade toe te brengen aan de maatschappij.

Kortom: we willen niet dat dit nog een keer gebeurt en gaan maatregelen nemen. Dat is de situatie in 2008.

Situatie 8 jaar later (2016)

Dus wat hebben we bereikt in 2016, 8 jaar na de crisis?

Je kunt zeggen dat er veel is veranderd. Er is met name sprake van extra regelgeving en verscherpt toezicht op de financiële sector. Het eigen vermogen van banken (de reserves, waarmee schokken kunnen worden opgevangen) zijn of worden in kleine stapjes verhoogd. Toch, zo is de strekking van de uitzending en alle deskundigen die daar aan het woord komen, fundamenteel is er niets veranderd. Het systeem is nog steeds niet veilig. De volgende crisis zit er gewoon aan te komen. Over een jaartje of 8 kunnen we hem volgens een van de sprekers verwachten.

Laat ik de argumenten voor de beweringen ‘het is nog steeds niet veilig’ en ‘de volgende crisis zit er aan te komen’ eens op een rijtje zetten (zoals in de uitzending te horen/zien):

- Banken zijn (nog) groter geworden in relatie tot de totale economie.

- Slechts enkele banken (ING, ABN Amro, Rabo en SNS) maken 90% van de Nederlandse bankenmarkt uit.

- Banken zijn nog meer onderling vervlochten geraakt: het netwerkeffect is vergroot.

- Er is sprake van extra regelgeving maar het effect is vooral dat de toetreding van nieuwe spelers lastiger is geworden.

- Het risico van de gevolgen van omvallen ligt nog steeds bij de belastingbetaler.

- Het eigen vermogen van banken ligt niet fundamenteel hoger dan in 2008. We hebben het nu over 4-5% buffers waar volgens deskundigen 25-30% nodig is om de belastingbetaler buiten schot te houden. De discussies over zelfs die kleine verhoging van 2% naar 4% verloopt uiterst moeizaam. Banken stellen aan hun eigen klanten overigens wél de eis van 30% eigen vermogen.

- Er is nog geen zicht op een scheiding van het betalingsverkeer van de overige bancaire activiteiten.

Is er een oplossing?

Een oplossing is nog niet zo makkelijk te bedenken. Want als ‘wij’ (in Nederland) de eisen te zwaar maken dan vertrekken de banken gewoon naar het buitenland. Zoals gezegd: de bank kiest het land en niet andersom. Als we taken gaan opknippen dan worden de meest renderende activiteiten door nog grotere buitenlandse spelers opgekocht. Per saldo zijn we dan werkgelegenheid en winst kwijt zonder dat het probleem is opgelost. Bij elke financiële aanpak hoort internationale afstemming en we weten hoe lastig dat is te realiseren.

Met deze enorme showstopper heeft het eigenlijk niet meer zoveel zin de ingrediënten van een oplossing op te dissen. Maar toch: ze worden in de uitzending wel genoemd, dus hier weer een rijtje.

- Al gezegd: het eigen vermogen van banken moet fors omhoog en vergelijkbaar zijn met elke andere willekeurige onderneming: 25-30%.

- Al gezegd: de infrastructuur moet apart worden geborgd. Dat kan op vele manieren. In de uitzending wordt de optie besproken van een staatsbank waar je kunt betalen (tegen kostprijs) en sparen (zonder rente) maar waar een garantie geldt.

- Commerciële banken kunnen dan tegen elkaar opbieden met hogere spaarrentes maar met het risico van faillissement. De echte core van banken wordt dan het verstrekken van kredieten en leningen.

- Er moet meer keuze komen om een betere marktwerking te garanderen. Toetreding moet makkelijker worden. Zolang banken niet te groot worden en failliet kunnen gaan (en dit ook bekend is bij de consument) is er weinig aan de hand. Meer keuze kan ook komen van initiatieven van onderop, bijvoorbeeld de in de uitzending besproken kredietunies. In een kredietunie kan de ene ondernemer met een overschot lenen aan een andere ondernemer met een tekort (waarbij de kleine kring zorgt voor financiële betrouwbaarheid).

Waarom lukt het niet?

Waar de uitzending van Radar het meest spaarzaam is in haar informatie is bij de verklaring van waarom we nog niet zoveel zijn opgeschoten. En dat is toch de kern van de zaak: blijkbaar zijn er oplossingen voor het probleem te bedenken en toch komt het niet echt van de grond. Dan moet je toch op zoek naar de hindernissen? En die oplossingen: zo geniaal zijn ze niet. We mogen gevoeglijk aannemen dat bankiers, deskundigen, politici, beleidsmakers en zo verder ook grosso modo op de hoogte zijn van wat er nodig is?

Kortom: wat is er hier aan de hand?

In de uitzending worden twee (belangrijke) verklaringen gegeven:

- Een gebrek aan internationale afstemming. Of omgekeerd: de angst om bij eenzijdige aanpassingen de economische boot te missen. Zie hierboven.

- Weerstand bij de bankiers. Het is een no-brainer dat alle genoemde maatregelen het feestje van bankiers bederven. Daar gaan de winsten en de bonussen. Er is daarom sprake van een enorme lobby om al te rigoureuze veranderingen tegen te houden of af te zwakken. Daarom kiezen ze voor het afleggen van een bankierseed (afleidingsmanoeuvre, kost niks) en wordt er voortdurend gechanteerd (verlies aan werkgelegenheid, vertrek naar het buitenland, kredietverlening die opdroogt etc).

Het eerste punt is zoals gezegd heftig. Maar het lijkt me een deel van de maatregelen minder gevoelig is voor internationale afstemming. Dus waarom zijn daar niet meer stappen gezet? Er hangt nogal wat van af zou ik zeggen. Dat de bankensector de (tegen-) druk opvoert lijkt me niet meer dan logisch. Ze hebben het geweldig voor elkaar dus dat voordeel gaan ze niet zomaar weggeven. Met andere woorden: die weerstand is te verwachten en daar had je dus rekening mee kunnen en moeten houden.

Wat zou er nog meer kunnen spelen? Ik weet het antwoord ook niet, maar kan wel wat hypotheses bedenken.

- Het is een zeer complex vraagstuk. Zou het zo kunnen zijn dat veel van onze beleidsmakers en politieke beslissers en toezichthouders onvoldoende helder hebben wat er aan de hand is en de mogelijkheden (en hoe die te implementeren) niet goed op een rijtje hebben? In een complex en onoverzichtelijk veld is het makkelijk om verwarring te zaaien. Ik denk dat de toneelspelen over banken en de crisis (zie de uitzending van Radar) de gemiddelde Nederlander meer inzicht geven dan alle kamerdebatten van de laatste 10 jaar bij elkaar.

- Er is (blijkbaar) sprake van (te) weinig politieke druk naar banken. Heeft dat weer te maken met de complexiteit van de zaak? Hebben kamerleden te weinig tijd en kennis om zaken voor te bereiden? Zijn ze (op inhoud) te afhankelijk van de bancaire lobby? Zijn ze qua netwerken en belangen te veel vervlochten met de bancaire wereld?

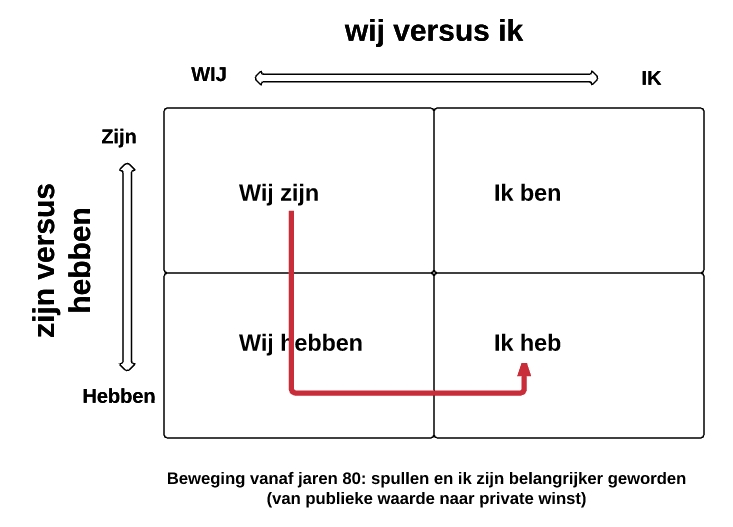

- De consument heeft in deze discussie relatief weinig keus. Voor welke bank je kiest maakt in dit opzicht nauwelijks iets uit. Blijkbaar ligt de gemiddelde burger of consument er ook niet wakker van (prikkels en bankgarantie, zie hiervoor). En misschien is het ook dubbel: banken die veel verdienen staat gelijk aan ruime kredieten en hogere huizenprijzen met veel schulden. Dat is blijkbaar ook wat we willen (kijk naar de gevoelige sfeer rondom de hypotheekrente-aftrek). Maar banken hebben een uniek verdienmodel waar zeker meer ondernemers in geïnteresseerd zouden zijn. Consumenten zouden baat hebben bij meer keus en meer concurrentie. Waarom is er niet meer druk vanuit die kant? Waarom wordt deze markt niet open gebroken net zoals eerder bij energie, mobiele telefoon en vliegmaatschappijen?

Eindoverweging: wat lukt de banken wel en Shell niet?

Guus Hustinx schreef hier nog maar kort geleden over Shell. Bij Shell is volgens hem wat aan de hand. Shell moet (in mijn woorden) op de knieën en kan niet meer ongehinderd de oude olievoorraad winstgevend verkopen. Shell, zo zou je kunnen zeggen, heeft het spel niet slim gespeeld, heeft dit onvoldoende zien aankomen, heeft te laat haar strategie of koers gewijzigd.

Laten we eens aannemen dat de analyse van Guus klopt. En dat de analyse van Radar over de banken ook correct is. Dan denk ik: die banken krijgen iets voor elkaar waar Shell niet of onvoldoende in is geslaagd. Wat kunnen de banken wat Shell niet kan? Wat kan de ene leren van de ander? Als ‘iets’ ervoor gezorgd heeft dat we minder liefde hebben voor fossiele grondstoffen en nu versneld overgaan op groene energie, kan dan ‘iets anders’ er ook niet voor zorgen dat we overgaan van een oude financiële industrie naar een meer duurzame financiële sector? Daar ga ik de komende weken eens over nadenken.

Rudy van Stratum